この記事を書いている2月は、決算シーズンです。

毎日決算が発表され、いわゆる「神決算」をたたき出す企業が出てくる一方で、最近の市況を見ていると、上がる株に必要な要素は決算よりも雰囲気・話題性なのでは?という疑念を生じさせている方もいらっしゃるかと思います(私もそうでした。)。

そこで今回は、直近の決算で神決算をたたき出した企業の株価がその後どうなったのか?伸びたの?伸びなかったの?ということを分析していきます。

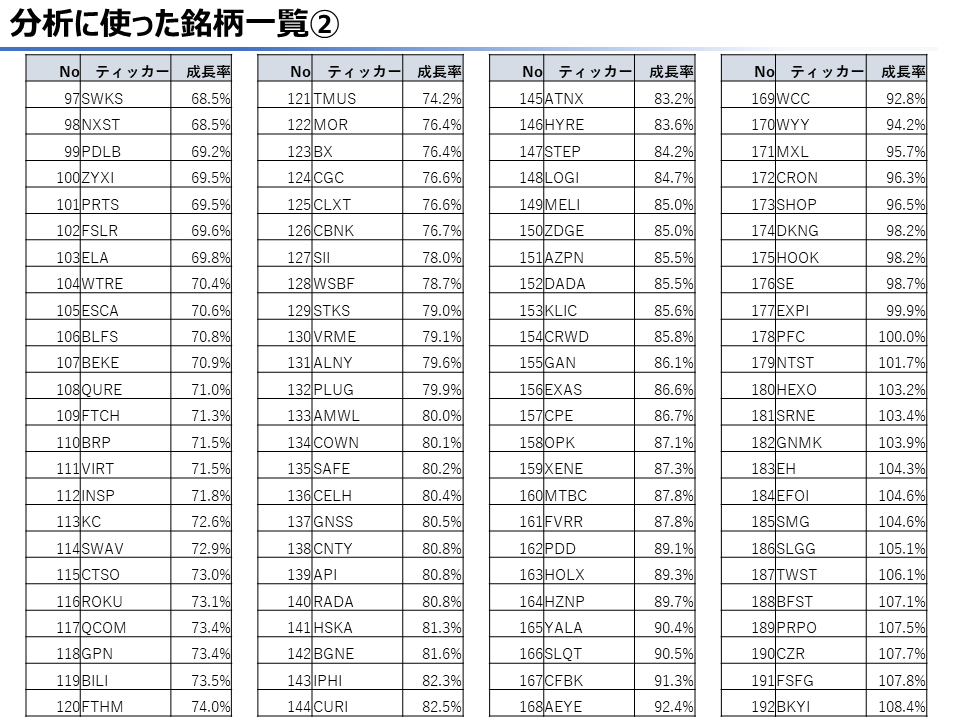

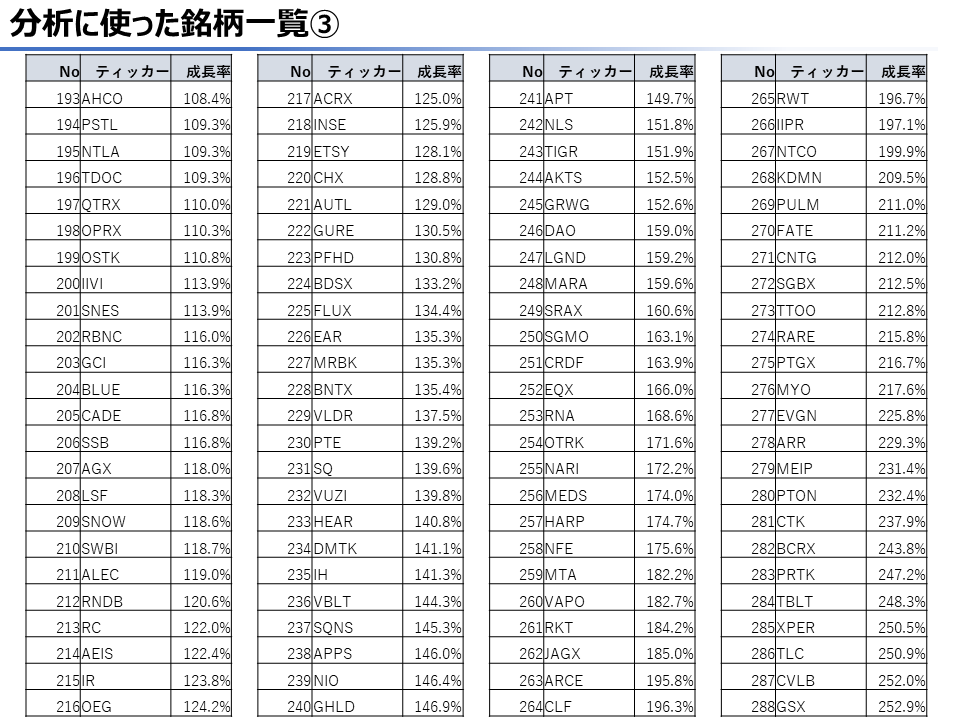

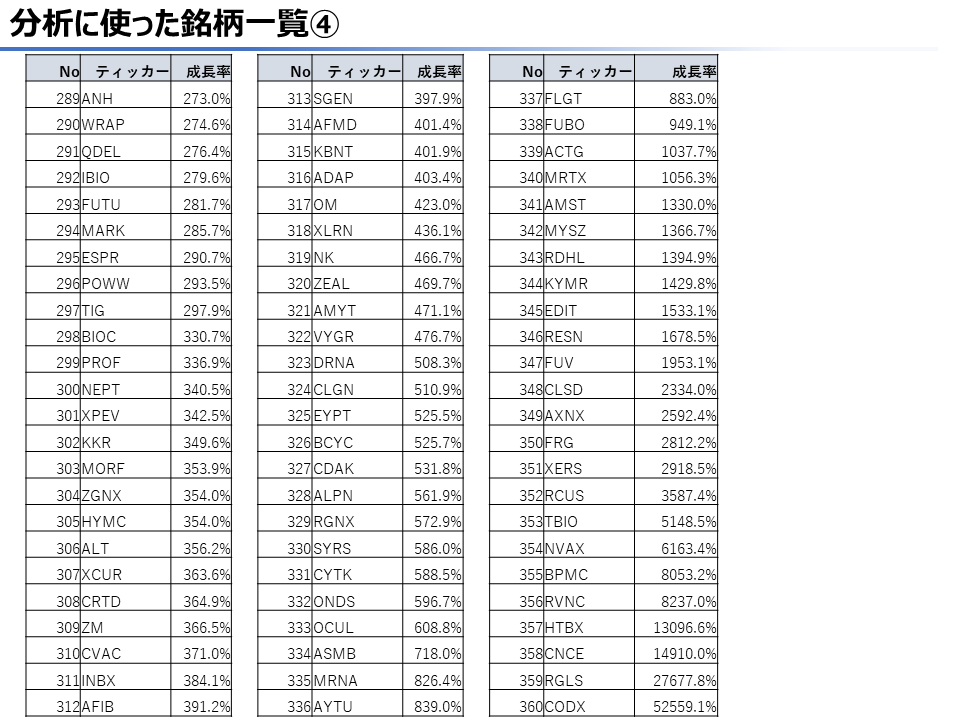

どの銘柄を使って分析したのか

今回は、Twitterでも皆さんにアンケート取らせていただいた結果「50%以上は神決算」と考えている方が多かったため、直近の決算日で前年同期比の売上成長率が50%以上の企業を対象に分析を行いました。

一度Market Smithというサービスでスクリーニングした上で、それをエクセルに移してFINBOXで改めて数字を引っ張り、

・数字がうまく引っ張れなかったもの

・直近決算日がやけに前だったもの(2020年9月以前のものは除きました。)

・前回決算時点で未上場だったもの

辺りを間引いて、残った360銘柄を対象に分析しています。

この360銘柄のリストはこの記事の最後につけてあります。

分析① 売上成長率と株価の伸びは関係があるのか

まずは、売上成長率と、決算日の前日の終値から2021年2月5日(この記事を書いている直近の取引日)の終値まででどれくらい株価が伸びているか、ということを分析しました。

なぜ決算日の前日を使っているのかというと、決算日当日にしてしまうと決算がプレで行われた場合決算日の終値に既に決算の結果が反映されている可能性があるためです。

その散布図がこちらです。

わ か ら ん

この図を見ても売上成長率と株価の伸びに関係性があるのかわからなかったので、その2つの相関関数を出してみたところ、その相関関数は2.4%でした。

一般的に、相関関数は

- +70%~:非常に強い正の関係

- +40 ~ 69%:強い正の関係

- +20 ~ 39%:中程度の正の関係

- ~ +19%:関係がないか、弱い関係

と言われているため、相関関数2.4%は「ほとんど関係がない」ということを表しています。

流石に関係なさすぎでは?ということで原因を考えてみました。

今回、360銘柄について、決算日の前日の終値から2021年2月5日終値まででパフォーマンスを見ているわけですが、360銘柄の中には3か月前に決算を終えたところもあれば、先週決算を終えた銘柄もあります。

成長率50%の決算から3ヶ月経った銘柄と、成長率100%の決算から3日しか経っていない銘柄を比べたら、成長率で低かったとしても前者の方が値が上がりやすいに決まっています。

では、決算日から60日間のパフォーマンスとか、期間を揃えて分析すればいいのでは?とも思い相関関数を分析してみたのですが、やはり相関関数は1.8%にとどまりました。

これも、同じ60日でも10月半ば~12月半ばと、12~1月では違う、ということかと思われます。

こういったノイズが多いため、個別銘柄で見てしまうとなかなか純粋に売上成長率と株価の関係性だけを見るのが難しいです。

なので、もう少しざっくり見てパターンがあるか分析してみましょう。

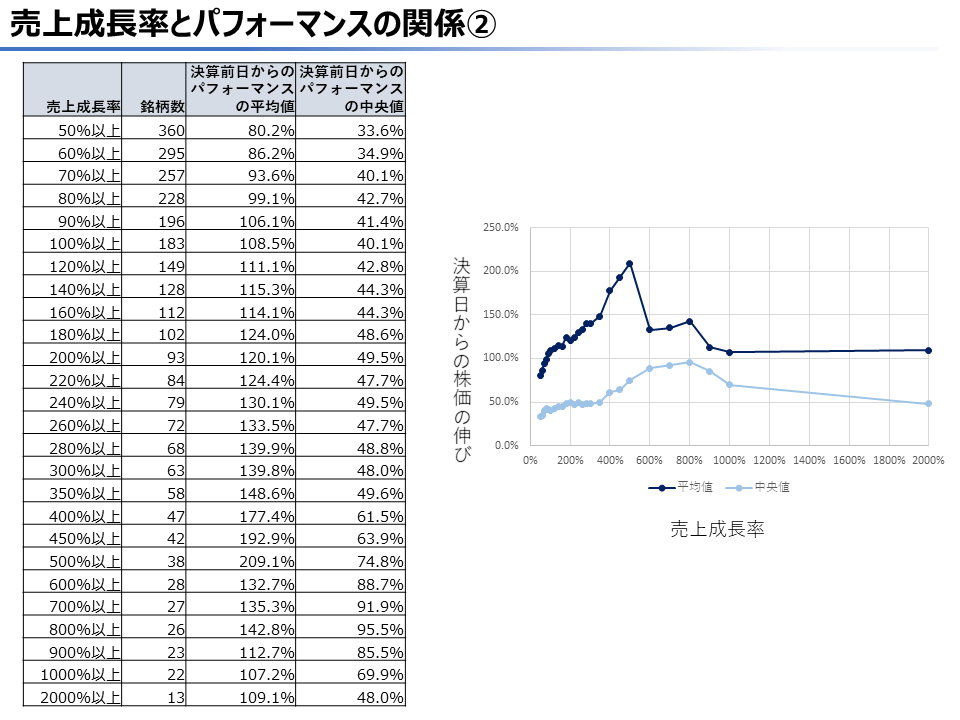

というわけで分析してみたのがこちらです。

一番上の「50%以上」は、360銘柄のうち、成長率が50%超える銘柄を抽出して、何銘柄あるのか、それらの決算日の前日の終値から2021年2月5日(この記事を書いている直近の取引日)の終値までのパフォーマンスの平均値と中央値はいくつであったか、ということを書いています。

今回は元々成長率50%以上でスクリーニングしているので、当然ながら360銘柄すべてが「50%以上」に当てはまり、そのパフォーマンスの平均は80.2%、中央値は33.6%だった、ということです。

(とんでもなくパフォーマンスの高い銘柄の影響で平均値が歪む可能性があるため中央値も載せていますが、中央値よくわからんという方は平均値だけ見ていただいても今回は十分傾向は見れるかと思います。)

次の行の「60%以上」は、360銘柄のうち、成長率が60%を超える銘柄は295銘柄あり、そのパフォーマンスの平均は86.2%、中央値は34.9%だった、ということになります。

この「売上成長率〇〇%」のハードルをだんだん上げていくと、該当する銘柄数が減っていく(当たり前ですが)とともに、パフォーマンスの平均値、中央値も変化していきます。

その変化を表したのが右側のグラフです。

こちらのグラフを見ていると、非常に面白い傾向が見えてきます。売上成長率のスクリーニングを厳しくすればするほど、パフォーマンスの平均値、中央値が上がっている、ということです。平均値の場合は成長率500%、中央値の場合は800%程度でピークを迎えていますが、そこまではほぼ一貫して右肩上がりになっています。

このグラフを見る限り、決算は株価に影響すると言えそうですが、もう少ししっかり分析してみました。

それがこちらの結果です。

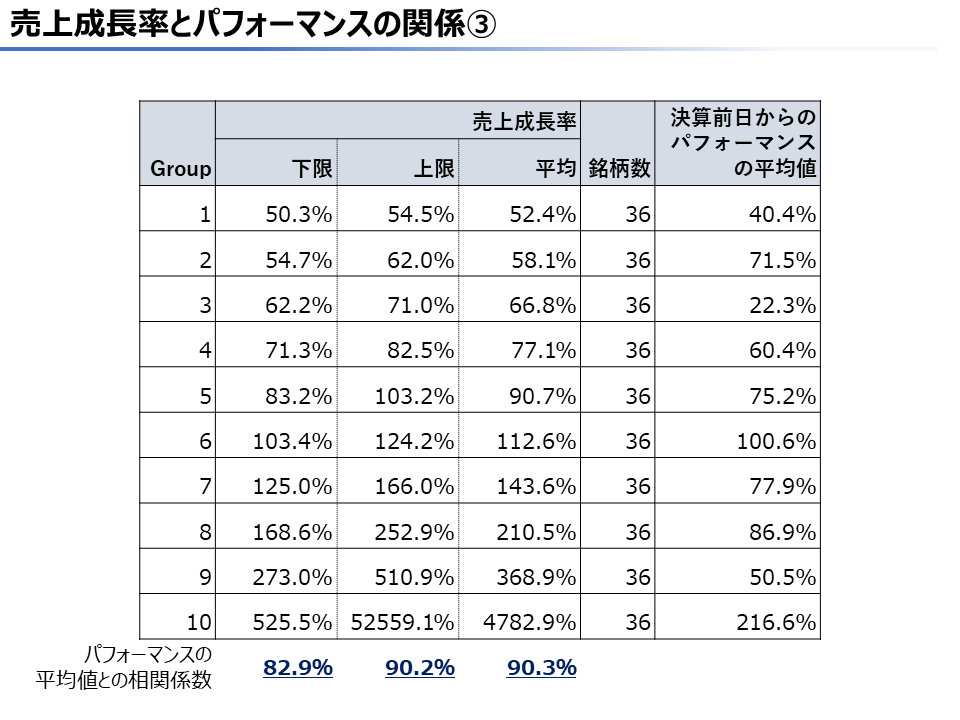

これは何をしているか説明します。

まず、直近の売上成長率で、36銘柄ずつグループ分けをしました。

成長率の低い銘柄からグループ1、グループ2としており、例えば、成長率が50.3%~54.5%だとグループ1に、54.7%~62.0%だとグループ2に分類されるということです。

平均は、そのグループの成長率の平均です。

このように成長率で36銘柄ずつに分けた10グループで、それぞれ決算日前日から2月5日までのパフォーマンスの平均を出し、各グループの成長率の下限値、上限値、平均値と、パフォーマンスの平均値で相関係数を出したのが一番下の青い数字です。

下限値、上限値、平均値、どれをとっても80%以上と非常に高い相関係数を示しています。

先ほども書いたように、相関係数が70%以上あれば非常に高い相関関係があることを示しますので、成長率とパフォーマンスには高い相関関係がある、つまり神決算は高いパフォーマンスにつながる可能性が高かった、という結果が出ました。

また、興味深いのは、今回の分析において、コンセンサスを上回ったかどうか等は一切考慮していないということです。

よく「決算において大事なのは、どれだけ成長したかではなく、市場の期待をどれだけ上回ったかである。」というようなことも聞きますが、この結果を見ると、期待とかは考慮せず単純に売上成長率だけ見てもいいんじゃないかという気がしてきます。

私、もう今度から神決算銘柄以外買うのやめようかなという気さえします笑(バイオ系以外)

分析② 神決算銘柄を買うとどれくらいパフォーマンスがあがるのか

ここまでで、神決算は高いパフォーマンスにつながる可能性が高かったということがわかりました。

それでは、神決算銘柄を買ってずっと持っていたら、どれくらいパフォーマンスが良いのだろうか?ということを次に見ていきます。

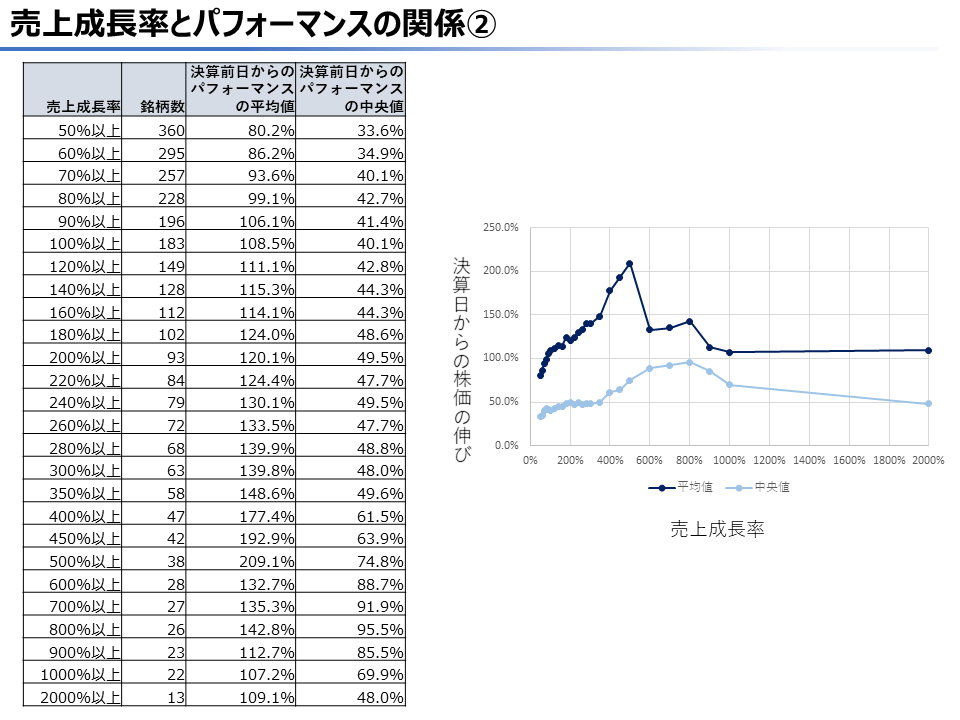

一旦先ほどと同じ表をお見せします。

これを見ると、今回分析している360銘柄を決算前日の終値で買い、2月5日まで持っていれば、80.2%の利益が上がり、売上成長率100%以上の183銘柄だけを買うようにしたら108.5%の利益が上がることがわかりました。

最初に書いたように、今回分析している360銘柄の決算はすべて2020年10月以降なので、一番保有期間の長い銘柄でも4か月なのに、パフォーマンスが80%以上ってなかなかとんでもないですね。

しかし、ここには一つ罠があります。

決算が神決算かどうかは、決算前日時点ではわかりません。

なので、決算前日から2月5日までの利益をすべて手中に収めるには、決算前日時点で決算の結果を予測して事前に買っておく必要があります。

これはよほどの預言者でなければ現実的ではありません。

というわけで、決算翌日の終値で買い2月5日まで持っていた場合のパフォーマンスも分析してみました。

神決算が出たその日か翌日に決算結果を株価が織り込まれてしまえば、決算翌日の終値で買ったのではもう遅いとも思えます。

そこを敢えて、決算翌日の取引終了直前まで待って買う後出しジャンケン戦略をとった場合でも、利益は得られたのでしょうか?

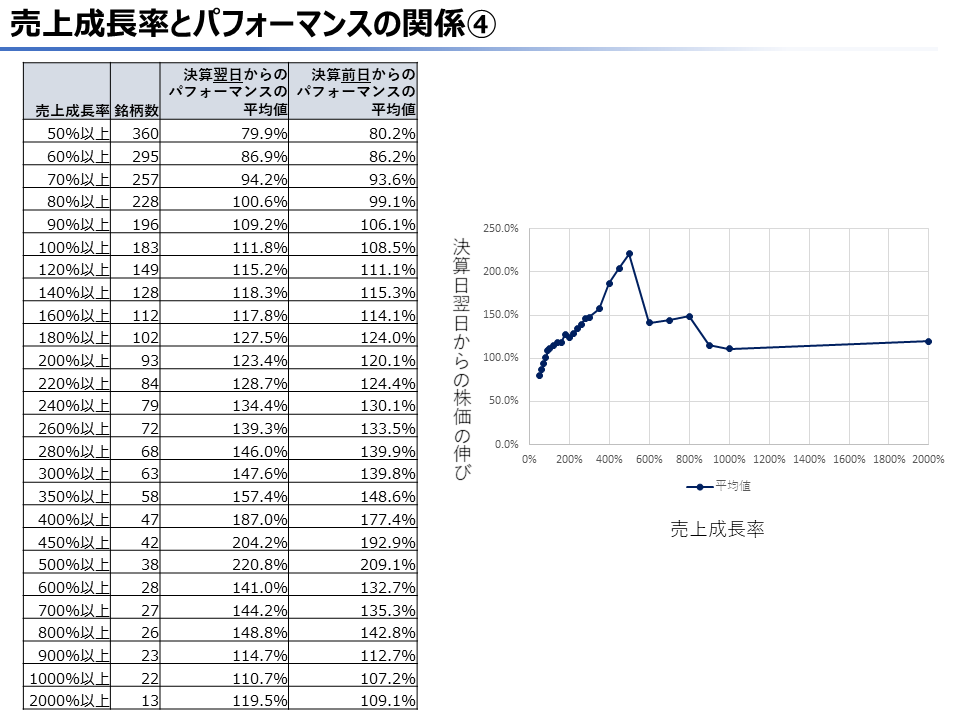

その分析結果がこちらです。

左から3番目の列が決算翌日に買った場合です。今回は平均値だけ記載しています。

一番右の列には、参考として決算前日に買った場合のパフォーマンスです。

意外なことに、決算翌日の終値で買った方が、決算前日に買っておくよりも悪くならないどころか、若干パフォーマンスが良くなることすらある、という結果が出ました。

成長率50%以上の360銘柄に均等分散投資しても4ヶ月で80%近く、

成長率100%以上の183銘柄への均等分散投資なら111%、

成長率500%以上の38銘柄への分散投資なら220%もの利益が得られたというデータが出ました。

十分すぎますね。

というわけで結論、決算翌日に後出しでエントリーしても間に合ったらしい、ということがわかりました。

分析③ 決算はいつ織り込まれるのか

ここまでの分析から、決算は最終的に株価にかなり影響したが、決算翌日の時点ではまだ織り込まれていない(=決算翌日に買っても間に合った)ということわかりました。

そうなると次の疑問がわいてきます。神決算はどれくらいの期間で織り込まれたのでしょうか。

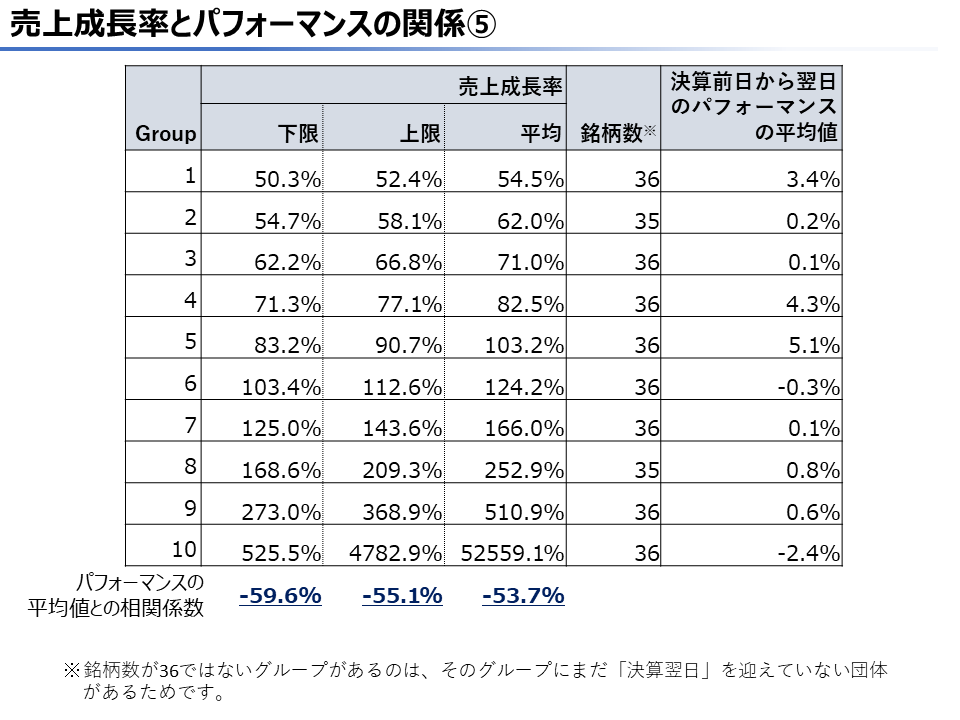

とりあえず、決算結果と決算前日終値から決算翌日終値の値動きを、先ほどと同じように分析してみましょう。

先ほどの分析は「決算前日から2月5日まで」でパフォーマンスを測っていますが、今回は「決算前日から決算翌日まで」の2日間でパフォーマンスを測ってみました。

これを見ていただくとわかるように、売上成長率と2日間の株価の動きはむしろ逆相関をしている、ということが見てとれます。

逆相関しているとは予想してませんでしたが、確かに「決算よかったのになぜか株価が下がった。」というのはよく聞く話です。おそらくコンセンサスに達しなかったとかそういう事情なのでしょう。

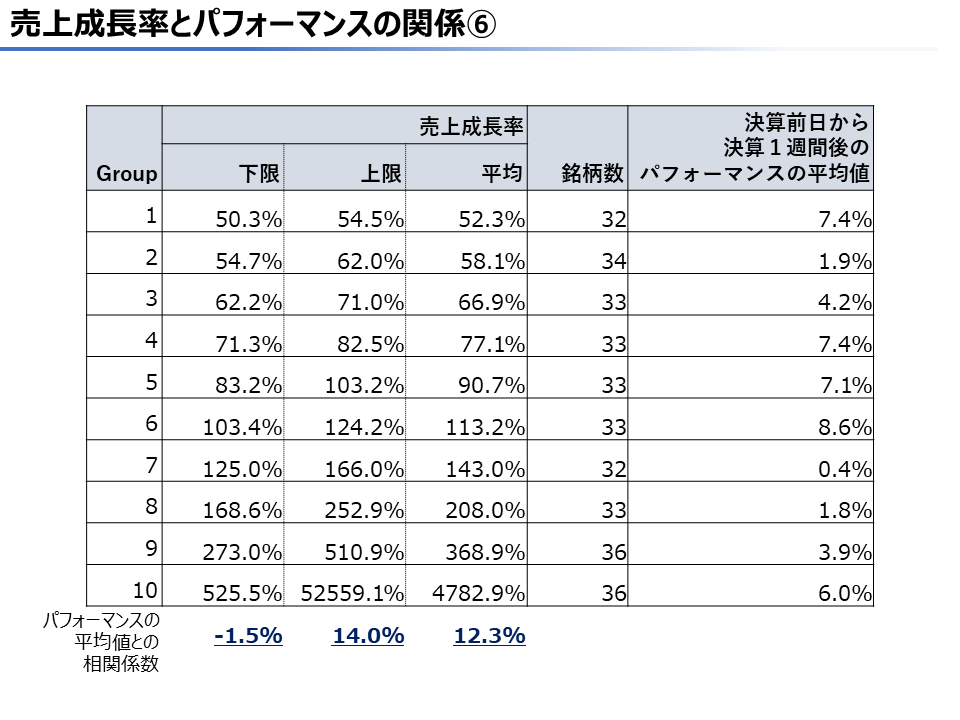

では、今度は決算前日から決算日の1週間後までのパフォーマンスと、決算結果の相関関数を見てみました。

相関係数がマイナスではなくなってきましたが、まだ相関関係があるとは言えない数字です。つまり決算1週間後の時点では、まだ決算結果は織り込まれていない、と言えそうです。

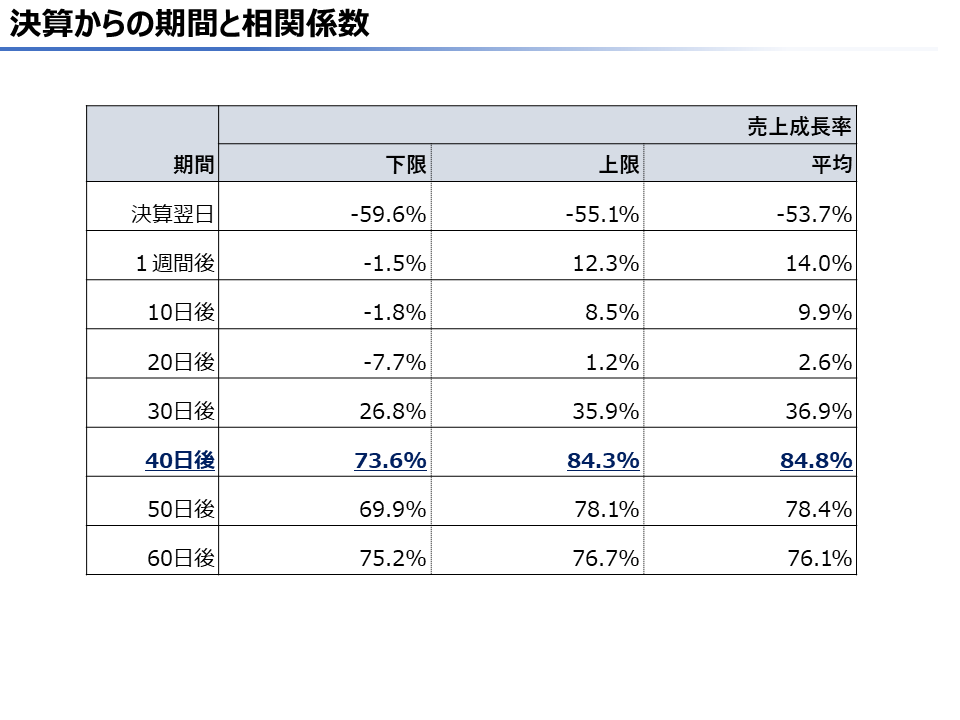

こんな感じで期間をちょっとずつ伸ばしていくと、相関係数はどう変わっていくのでしょうか?その結果がこちらです。

決算から20日後時点ではまだ相関係数は低い(織り込まれていない)ものの、30日後には若干織り込み始め、40日後にはほぼ織り込まれていた、という結果になりました。

決算結果が織り込まれるまで思ったよりもかかるな、という印象です。

決算から20日くらいなら「もう株価上がり切っちゃったよなー!遅かったー!」と思う必要はない、ということですね。

まとめ

以上、神決算とパフォーマンスの関係性を分析してみました。

わかったこととしては、

- 売上成長率と株価のパフォーマンスには高い相関関係が成り立っていた。

- 売上成長率が高い銘柄に絞れば、次の決算までに資産を倍にすることも可能であった。

- 決算の結果が株価に織り込まれるまでは時間が結構かかるので、決算を確認した後で買っても十分間に合った。

といったところでした。

自分でいうのもなんですけど、今回の分析結果が他の銘柄、他の時期にも当てはまるのであれば、ものすごい使えそうな気がします。

テクニカルもコンセンサスも無視して愚直に売上が伸びている銘柄買ってればOKってことになるかもしれません。

もっと他の分析方法が思いついたら、今後この方向はもう少し深堀してみようと思います。

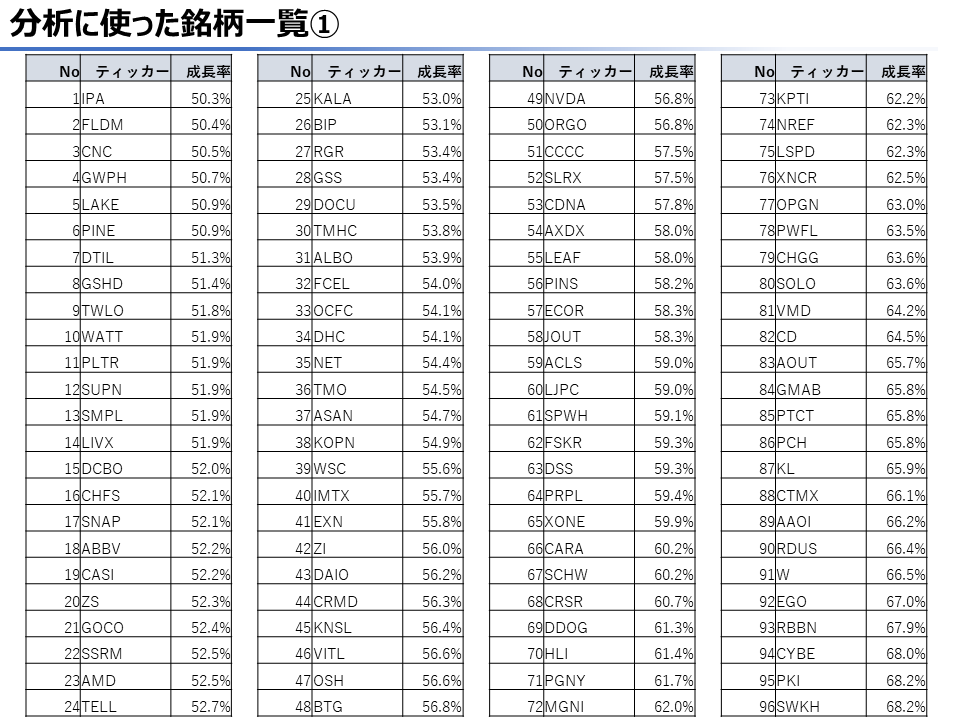

おまけ:分析に使った銘柄一覧

以下の360銘柄です。

おまけのおまけ:なぜ個別銘柄で見えなかった相関性がグループ分けしたら見えたのか

これは株とは直接的には関係のない話ですが、最近「どうやって分析方法考えているの?」的なことを聞かれることも増えてきたので、ちょっとコラム的に「個別銘柄で散布図を見た時には現れなかった相関関係が、なぜ10グループに分けたら見えてきたのか?」ということについて私見を書いていきます。実際のところはわかりませんが、理屈としてはそんなに間違ってないと思います。

まず、上でも書きましたが、個別銘柄で相関関数を見た時のノイズとして

- 決算日から2月5日までの日数が銘柄ごとに全然違う

- 日数を揃えても、期間の開始日・終了日が違う

という2点が大きいと考えました。

そこで、これらのノイズを薄めつつ、売上成長率だけが異なる母集団を作るにはどうしたらいいか?それができれば、より精度の高い分析ができるはずだと考えました。

その方法の1つとして思い浮かんだのが、今回やった「売上成長率で10グループにグループ分けすること」でした。

なぜこうすることでノイズが薄まるのかというと、「いつ決算発表をするか」と、「そこで発表する売上成長率がいくつか」は、独立した事象だからです。

独立した事象とかちょっと難しい言い方をしてしまいましたが、ざっくり言えば、「11月に決算発表するより12月に決算発表した方が売上成長率が高くなりやすい」なんてことはない(はず)、ということです。

なので、例えば売上成長率でグループ分けしたGroup1の36銘柄の決算日が、例えば10月10銘柄、11月10銘柄、12月10銘柄、1月6銘柄だったとすれば、Group2の決算日も大体同じような分布になっているはずです。

おおざっぱに言えば、個別銘柄で分析していた時は目立っていた「決算日がいつか」という違いが、グループ化することで薄まるはずだ、ということです。

一方で、売上成長率でグループ分けしているので、当然売上成長率はグループ間で明確に異なっています。

このように、際立たせたい特徴だけを残して不要なノイズを薄めるような工夫をした結果、相関関係が見えてきたのではないかと考えています。

正直に言えば私も統計学はちゃんと勉強したわけではないのでこういったグルーピングが統計的に正しいと言えるのかは自信がないのですが、なぜ個別銘柄で見えなかった相関関係がグループ分けしたら見えてきたかを考えると、おそらくこういうことではないか、ということで書かせていただきました。

ご参考になれば幸いです。

-640x360.jpg)

-320x180.jpg)

Nukさん。素晴らしい記事をありがとうございます。 私が読んだ記事の中で一番納得感がありました。 そして何よりコンセンサスを超えたかはあまり関係がない というところが理解できたので、投資をする上で考慮しなければいけない変数が一つ減ったと感じています。 また決算翌日の動きで狼狽する必要はないというのも心の安定につながりますね。 むしろ好決算なのに下げたら買いくらいに思えそうです。

一つ質問させてください。。

「決算からの期間と相関係数」のテーブルで期間ごとのN数を教えていただくことはできますか? おそらく私がコメントしている2/8時点で決算ラッシュの終盤なので、40日以上経過している銘柄は多くないのではないかと思い、質問しております。

Nobuさん

コメントありがとうございます!

「決算からの期間と相関係数」のテーブルで期間ごとのN数は、Group1から

28、32、32、30、29、29、31、33、36、36です!

まだ年明けの決算終えてない企業が多かったようです!