ここ最近、「含み益課税」の議論をネットでよく見かけます。

売って利益を確定していない段階で、課税されてはたまらん、ということで、反対意見をたくさん見ます。

更には、情報が拡散されるうち、議論の対象がなんだかよくわからなくなり、現物株にも含み益課税がされるのではないかと不安に思われている方もいるようで、「そんなことをしたらどんどん投資がしにくくなって資金循環がしにくくなる。」、「とにかく取れるところから税を取ろうとするスタンスには疑問。」といった意見も見られます。

しかしこの議論、デリバティブ取引の一部を想定して離されている議論であり、現物の株取引の話ではありませんし、仮にデリバティブ取引について含み益課税が行われたとしても、現物株に飛び火するような話でもありません。

そこで今回は、含み益課税の議論が何を対象に、どのような背景で行われたのか?ということを解説しつつ、なぜ私が「現物株取引には飛び火しない」と考えているかをお話し、妙な課税を恐れるみなさんの不安を少しでも解消できればと思います。

そもそもの議論の発端は?

そもそも、なぜ最近含み益課税が話題になっているのか。

これはおそらく、2021年5月10日に開かれた「金融所得課税の一体化に関する研究会」の議事概要(リンクはこちら)にある、以下の文章が議論の発端だと思われます。「時価評価課税」という言葉も出てきますが、だいたい「含み益課税」と同じ意味だと思ってもらって問題ないと思います。

(租税回避防止について)

○ 時価評価課税の導入にあたっては、有効性と課題を丁寧に議論すべき。

○ 時価評価については、対象者全員に強制的に課すべき。一方、含み益に課税されることで、キャッシュフローがないところに課税が生じる可能性がある。

○ 租税回避行為は、課税の時点を課税される側が選択できることが基本的にはよくない。例えば、デリバティブのポジションについて期末に時価評価をして、そこで損益が生じたものとして通算するというルールがよいのではないか。

この文章だけ見ても、あくまでデリバティブの話であり、税収の増を目的としたものではなく租税回避防止の文脈で出てきた話ではないことはなんとなく分かりますが、単語だけ見ると「対象者全員に強制的に課す」とか「含み益に課税」とか「期末に時価評価をして、そこで損益が生じたものとして」とか嫌なワードが目立つのは確かですね。

議事概要だけ見ても、この発言の趣旨がよくわからないと思うので、この「金融所得課税の一体化に関する研究会」がどういう議論をしていたのかお話します。

「金融所得課税の一体化に関する研究会」って何?

まずはじめに、「金融所得課税の一体化に関する研究会」とは何かについて説明をします。すごくざっくり言えばこの検討会は「株(※)とデリバティブとの損益通算を財務省に認めてもらうにはどうしたらいいかを考える会」です。

※実際には公社債も入りますがわかりやすさのために全部「株」と言います。

金融庁は、投資を促進したいと考えています。

そのために、NISAや、株の配当利益と譲渡損失の通算等、投資家に有利な税制措置を色々考えてきました。

今回議論になっているのは、株とデリバティブとの損益通算です。

損益通算とは、一定期間内の利益と損失を相殺することです。

例えば、配当を100受け取っていたとしても、譲渡損が-70生じていたら、納税者は「配当で100得したけど譲渡損が-70あるから、通算して利益は30しかないよ!だから100に対してじゃなく30に対して課税してね!」って国税庁に主張できるわけです。

配当の「益」と譲渡の「損」を通じて損益計算をするから損益通算と言います。

現在の日本の制度では、株とデリバティブの損益通算はできません。

先ほどの例でいうと、配当利益が100受け取っていたら、デリバティブによる損が-70生じていても、通算できないので100に対して課税がされます。

損益通算ができれば、投資家は今より課税額が少なくなるかもしれず、投資家の投資意欲は向上すると考えられます。

なので金融庁は、投資促進のために、株とデリバティブの損益通算をずっと望んできました。

これがなぜ実現しなかったのか。それは財務省が許さなかったからです。

税制優遇措置を作るには、税を所管する財務省の許可が必要です。各省庁で勝手に税を下げられては、国のお財布を管理する財務省としては税収が減って困ってしまうからです。

財務省の許可が下りなかった理由は、「デリバティブは課税逃れを助長する可能性があるから」というものでした。

この財務省の指摘に対して、「ならば、デリバティブによる課税逃れを防ぐ方法を考えよう。そうすれば財務省も株とデリバティブの損益通算を認めてくれるはず!」ということで発足したのがこの研究会なんですね。

なのでこの研究会は、そもそも投資による税収増を目的とした議論をするような場ではなく、「基本的には、税負担が減って皆が投資に前向きになってくれたらいいよね。とはいえ、ずるい方法で税負担減らすような輩は許せないから、そこはさすがになんとかしなきゃね。」ってスタンスなんです。

そして、財務省やこの研究会が問題視している課税逃れの方法の一つが、「ストラドル取引」というものです。

ストラドル取引って何?

ストラドル取引とは、検討会の資料の中でこのように説明されています。

1.デリバティブ取引の「買い」と「売り」を両建てで取引。

2.株式譲渡益が多額に発生した年の年末に、両建てのうち損失のあった方だけを売却することで実現損を発生させ、株式譲渡益と通算。

⇒ 実質的な損益が生じないにも関わらず、課税の繰延べを⾏うことが可能。

よくわからないと思うので、例で説明します。

①今商品Aの価格は1000ドルです。ここで、商品Aの「買い」ポジションと「売り」ポジションを両方とりました。

②商品Aの価格が1100ドルになりました。そのため、それぞれのポジションの損益は以下のようになりました。

・商品Aの「買い」ポジション:+100の含み益

・商品Aの「売り」ポジション:-100の含み損

③商品Aとは異なるデリバティブ商品Bで、+100の利益が確定しました。そのため、それぞれのポジションの損益と実現損益の合計は以下のようになりました。

・商品Aの「買い」ポジション:+100の含み益

・商品Aの「売り」ポジション:ー100の含み損

・商品B:+100の実現益

→実現損益の合計(=課税対象):+100

④このままだと、100の実現益に対して課税されてしまいます。そのため、商品Aの含み損を確定させ、トータルの確定損益が0になるようにしました。これにより、それぞれのポジションの損益と実現損益の合計は以下のようになりました。

・商品Aの「買い」ポジション:+100の含み益

・商品Aの「売り」ポジション:-100の実現損

・商品B:+100の実現益

→実現損益の合計(=課税対象):0

お分かりいただけたでしょうか。

①の段階で売りと買いのポジションを持っていなければ、③のところで話は終わっていて、100の実現益に対して課税されていたはずでした。

それを、④の操作をすることで、+100の実現益が消え、+100の含み益が残り、課税はされませんでした。

このように、同じ商品に対して反対のポジションを取るという本来なんの意味のないはずの取引を使って、実現益を含み益に変換することで課税を繰り延べる(しかもそれを1年だけではなく数年に渡って行うことで課税を繰り延べ続ける)のがストラドル取引というものです。

このストラドル取引を許したまま株とデリバティブの損益通算を許してしまうと、株の実現益をデリバティブの含み益に変換するという、今までできなかった課税逃れができるようになってしまいます。だから、財務省は「ストラドル取引を何とかしない限り株とデリバティブの損益通算は許さない。」と言っているわけです。

このような課税逃れをどう防げばいいのか?その回答の一つとして本研究会の議論されたのが、冒頭の「含み益課税」です。「実現益を含み益に変換できてしまうなら、含み損にも課税するしかない。」というわけです。

つまりこの「含み益課税」の議論は、ストラドル取引という限定的な取引について出てきた議論であり、現物の株についてされた議論ではありません。

ちなみに、私はデリバティブについてはあまり知識がないので確かではないのですが、どうやらデリバティブ一般についてされた議論でもなさそうです。研究会資料のP30の米国の含み益課税の例を見ると、相反するポジションを保有しているなどの条件が付いていそう(簡便法だとそうでもないのかな?)。

相反するポジションを持っていなければストラドル取引ができないので、妥当な限定ですよね。

本当に現物株には影響しないの?

というわけで、問題となった研究会の「含み益課税」の議論は、現物株と関係なかったということがわかりました。

とはいえ、疑り深い方は「この研究会が、現物株の含み益課税を問題にしてないのはわかった。でも今後、デリバティブについてされた議論が現物株に波及してくる可能性はないの?」と心配になるかもしれません。

そこで、現物株に波及しうるシナリオを2つほど考えてみつつ、「でも大丈夫」という話をしたいと思います。

シナリオ1:現物株でもできるストラドル取引に警戒感が高まる可能性

これまで、デリバティブを前提にストラドル取引について説明してきましたが、理論的には似たようなことが現物株でもできます。(例えば、同じ指数を参照するブルETFとベアETFを買う等)

このようなことが流行ると、財務省や金融庁もそれを問題視し、課税逃れを防ぐために「現物株も含み益課税しなければ」となる可能性もなくはありません。

でも多分、大丈夫です。

というのも、現物株でストラドル取引をしようとすると、資金拘束がきつく、デリバティブのストラドル取引よりも効率が非常に悪いからです。

デリバティブなら差金決済ができるので、資金拘束は証拠金の範囲内で済みますが、現物でストラドル取引のためにベアETF100ドルとブルETF100ドル買おうと思ったら、課税逃れ以外に何の意味もないポジションに200ドル突っ込んだまま寝かせておかないといけません。

そんなことするくらいだったら素直に200ドル運用した方が効率的なことが多いと思うので、現物でのストラドル取引はおそらく流行らないです。課税逃れのために実際の利益が減っては元も子もありません。

実際私が知る限りの話になりますが、財務省と金融庁が現物株のストラドル取引について議論しているのを見たことはないです。

なので多分、このシナリオ1はおそらく大丈夫です。

シナリオ2:デリバティブで含み益課税がされ、株とデリバティブが損益通算されることで、芋づる式に株にも含み益課税が適用される可能性

こちらのシナリオは、問題視されるのはあくまでデリバティブのストラドル取引であるが、損益通算が可能となったばっかりに、とばっちりで現物株まで含み益課税になってしまう可能性です。

これも、可能性0ではないかもしれませんが、多分大丈夫です。

そもそも現物株まで含み益課税をする理由がない、というのがまずありますが、補強的な話として、日本が参考にしている米国が、株とデリバティブの損益通算が可能で(資料P9)、デリバティブの含み益課税を行っている(資料P30)にも関わらず、現物株は含み益課税ではない、ということが挙げられます。

米国がそうしているのに日本だけわざわざ現物株に含み益課税する理由もないでしょうから、このシナリオ2も大丈夫だと思われます。

万が一現物株の含み益課税がされることになったとしても、相反するポジションを抱えている場合のみ含み益課税がされるとか、そういう条件は付くと予想します。つまり、おかしなことをしなければ含み益課税はされないような仕組みになるだろうということです。

まとめ

というわけで、話題になった金融庁の「含み益課税」について、つらつら解説してみました。

まとめると、

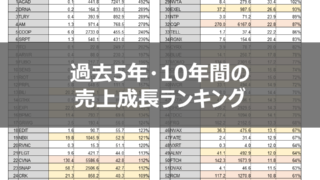

- 議論の発端となったと思われる「金融所得課税の一体化に関する研究会」の議論は、デリバティブのストラドル取引を想定したものであり、現物株とは関係がない。

- 今後も、現物株で含み益課税の議論が進む可能性はおそらく低い。

となります。

ちょっと金融庁の議事概要が誤解を招く感じだったので誤解しちゃってた方も多そうな感じでしたが、少しでも不安が解消されれば幸いです!