株式投資のパフォーマンスは「どの銘柄を、いつ買い、いつ売るか」で決まります。

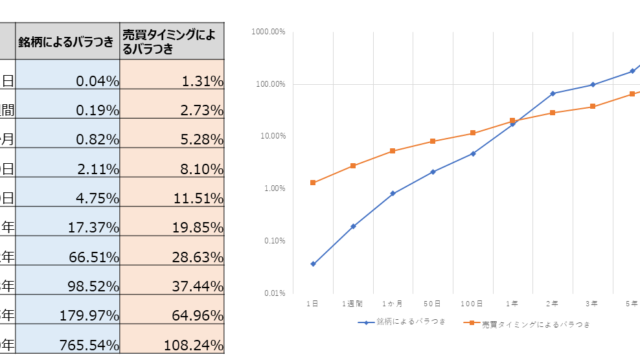

そこで今回は、銘柄選定(どの銘柄にするか)と、売買タイミング(いつ買い、いつ売るか)は、どちらがパフォーマンスにより大きな影響を与えるのだろうか?ということが気になったため、その分析結果をまとめました。

分析の方法

まずは、各銘柄の1か月のパフォーマンスの分布を調べました。

1か月のパフォーマンスの分布とは何かということを、AAPLを使ってお話すると、

●年●月1日にAAPLを買って1か月後(正確には21取引日後)に売った場合の上昇率=X%

●年●月2日にAAPLを買って1か月後に売った場合の上昇率=Y%

●年●月3日にAAPLを買って1か月後に売った場合の上昇率=Z%

…

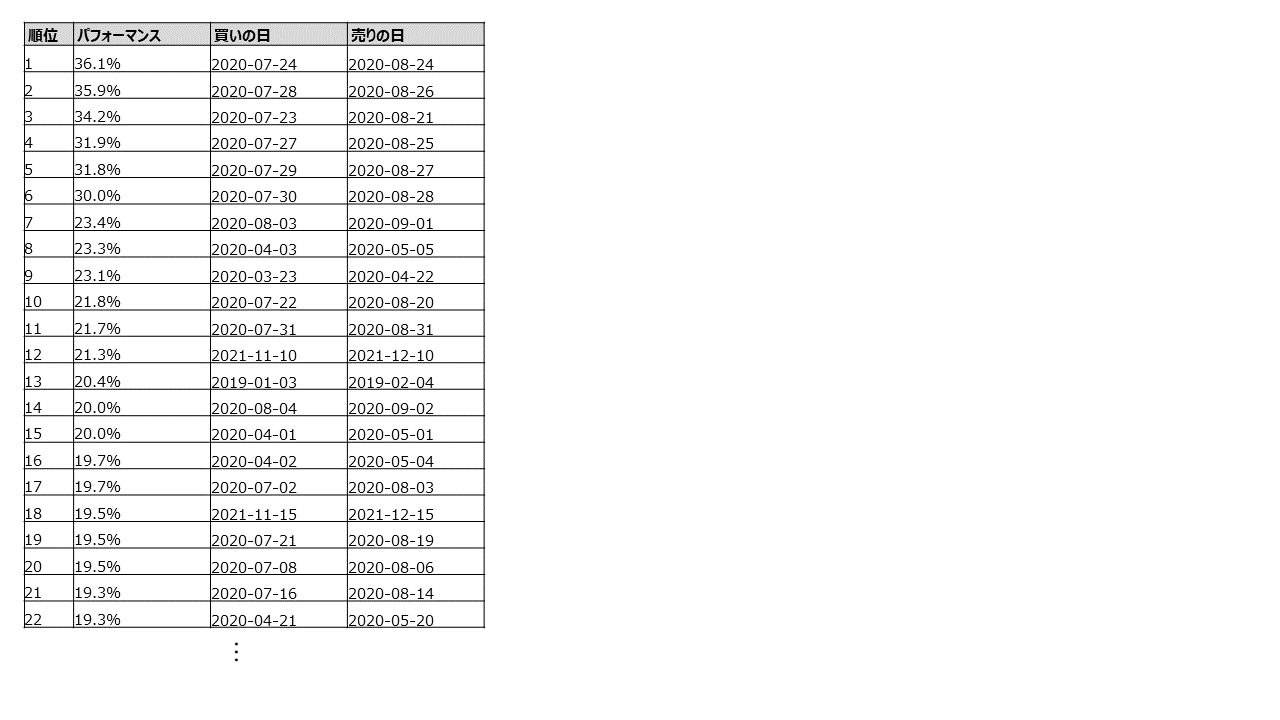

という計算を、2015年12月31日から2021年11月23日(=この分析時点で直近の取引日である2021年12月23日に売り)までひたすら行っていきました。

なお、売買価格は、それぞれの日の終値で計算しています。

2015年12月31日以降、米国の取引日は1507日あるので、上記の計算をすることで1486通りの「AAPLの一か月のパフォーマンス」が出てきます。

これを、良い順に並べていきます。そうすると以下のようになります。

このランキングを上から下まで見るのは大変なので、

- 最大値/最小値

- 中央値

- 上位10%の値/下位10%の値

- 上位30%の値/下位30%の値

の値を抽出してみました。

ここでいう「上位10%の値」とは、1486通り出た値のうち、上からちょうど10%(=149番目)に当たる数字のことです。

「上位30%」は上から数えてちょうど30%

「下位10%」は下から数えてちょうど10%

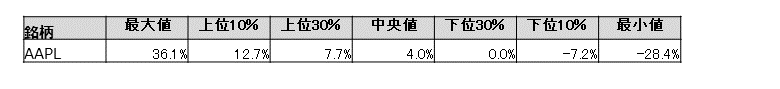

の値になります。AAPLの場合は以下のようになりました。

この表を解釈すると、AAPLは

- 最も良いタイミングで買った場合の1か月のパフォーマンスは36.1%

- 最も悪いタイミングで買った場合の1か月のパフォーマンスは-28.4%

- ごく平凡なタイミングで買った場合のパフォーマンスは4.0%(中央値)

- かなり良いタイミングで買った場合の1か月のパフォーマンスは12.7%(上位10%)以上

- そこそこ良いタイミングで買った場合の1か月のパフォーマンスは7.7%(上位30%)以上

というようなことがわかります。

このような分析を、

- 勝ち組(2015年12月31日以降のパフォーマンスが良かった銘柄)

- 負け組(2015年12月31日以降のパフォーマンスが悪かった銘柄)

- GAFAM

- 指数(S&P、NASDAQ)

について行いました。

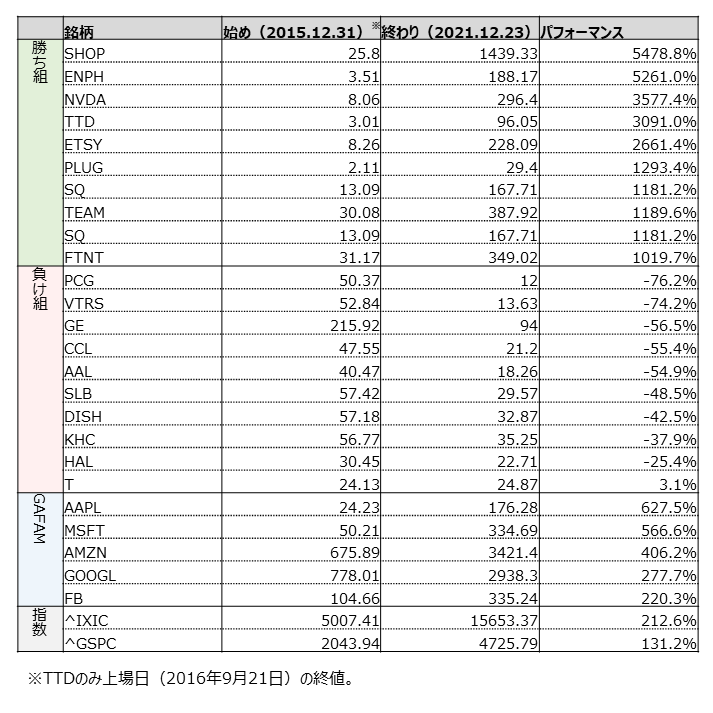

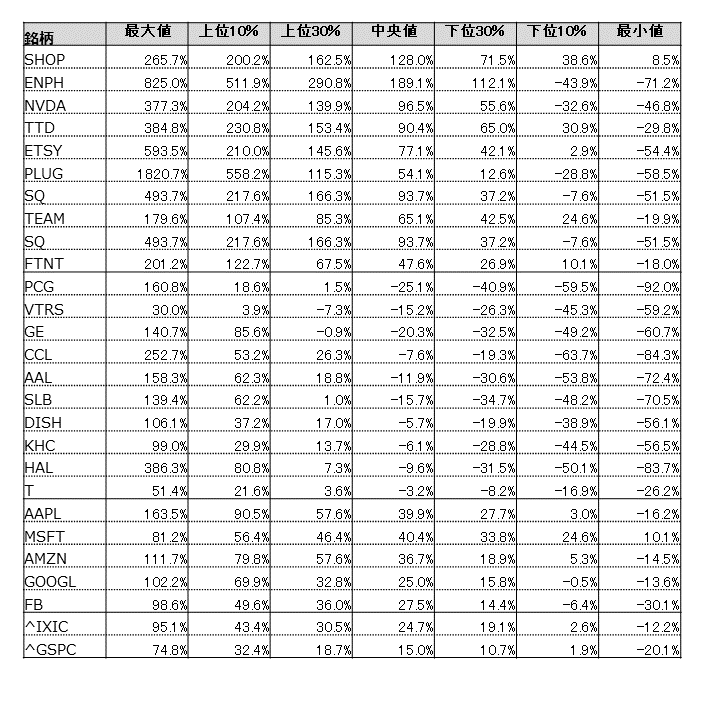

具体的な銘柄と、それぞれの銘柄の2015年12月31日~2021年12月23日までのパフォーマンスは以下のとおりです。

勝ち組銘柄と負け組銘柄で、パフォーマンスに劇的な違いがあるのがわかります。

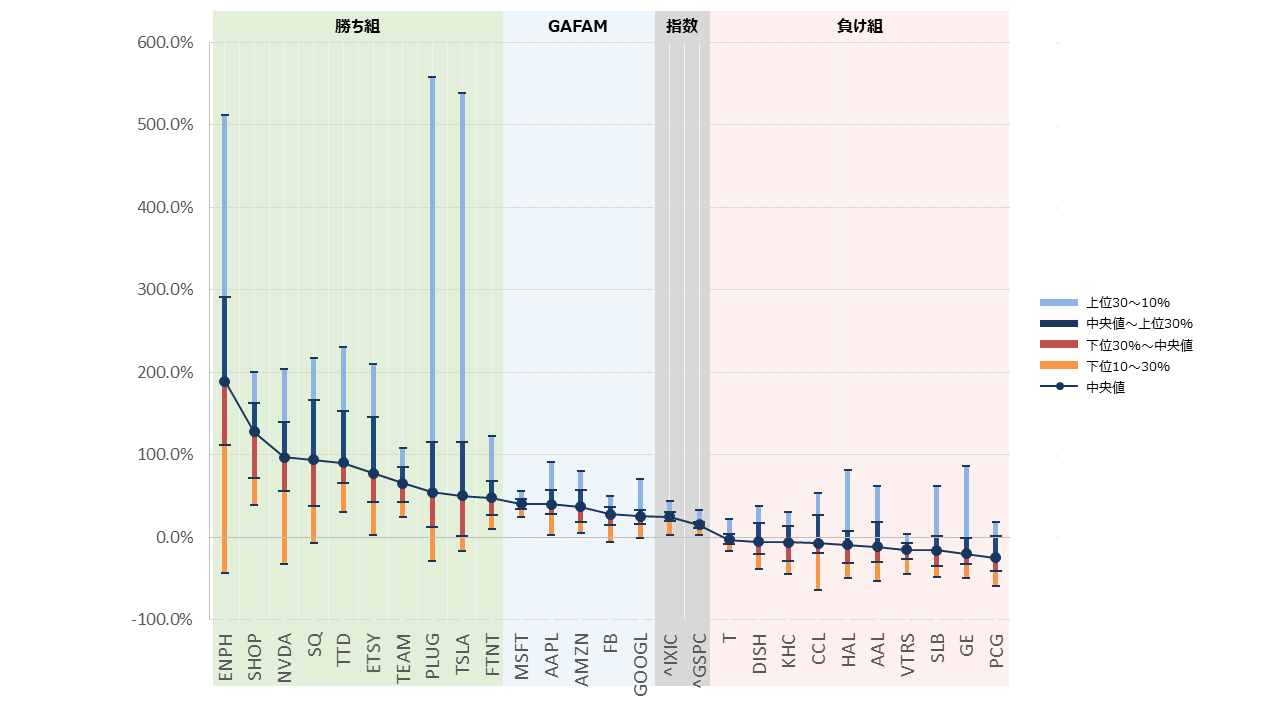

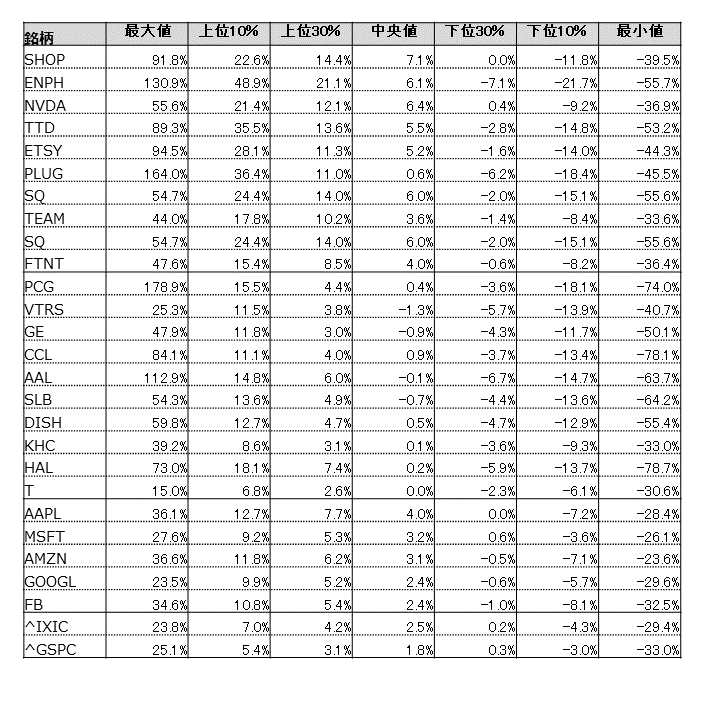

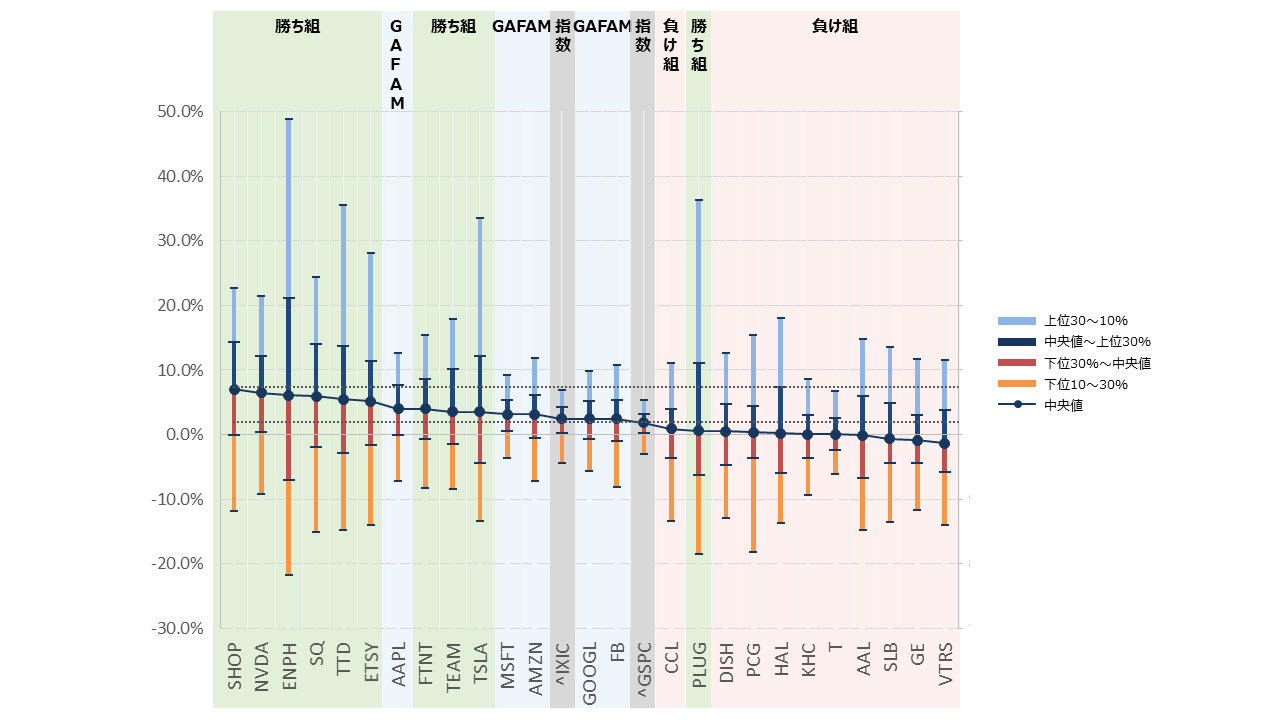

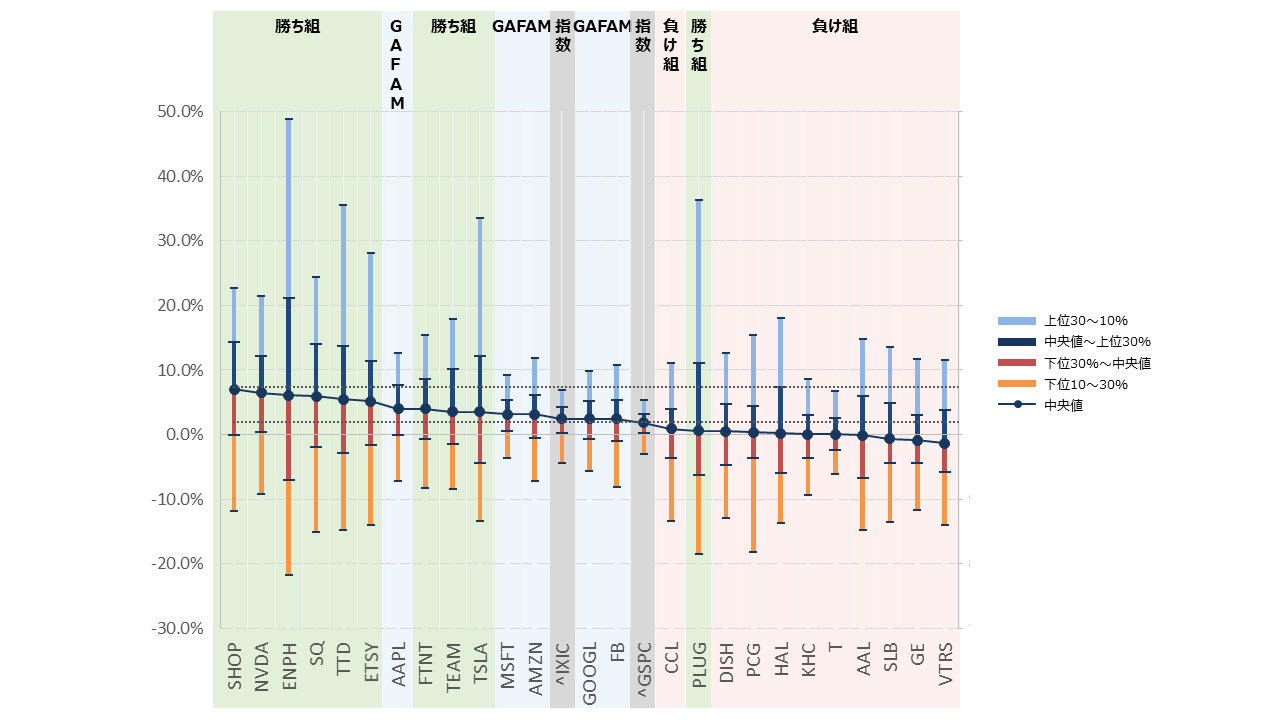

これらの25銘柄+2指数について、先ほどのAAPLと同じ方法で1か月のパフォーマンスの分布を調べました。その結果は以下のとおりでした。

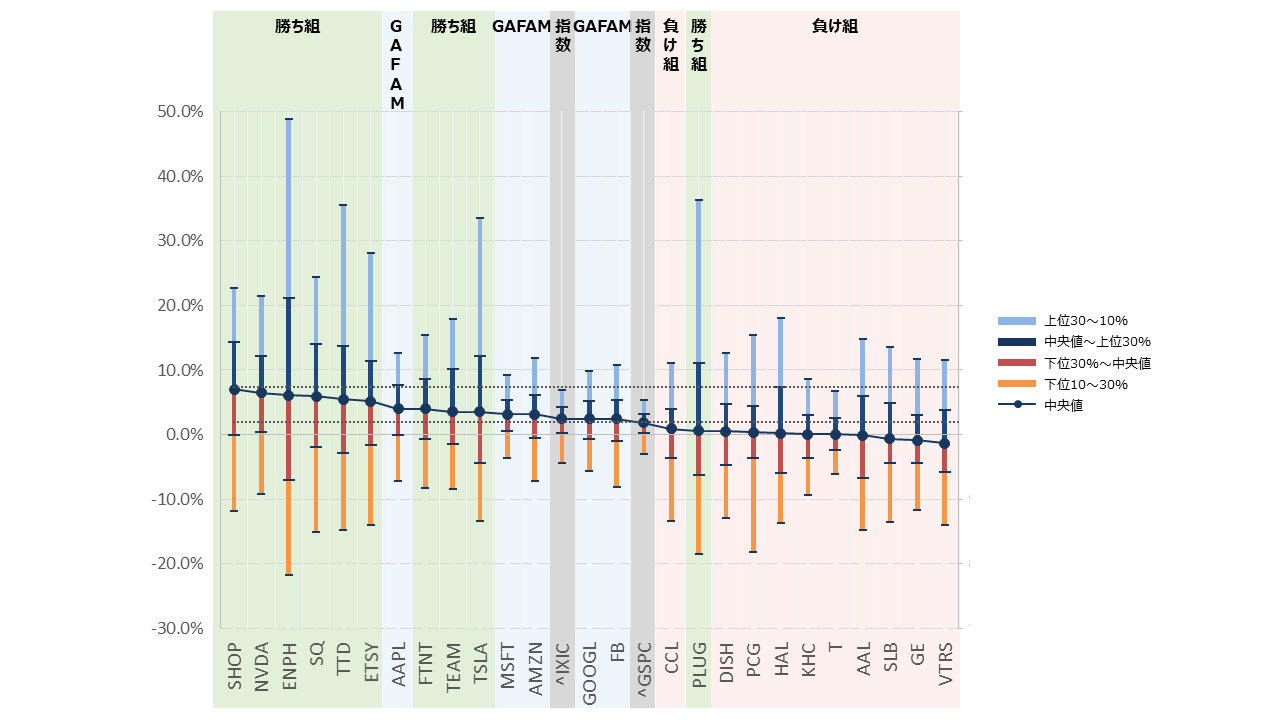

より深く傾向を理解するために、以下のような図にしてみました。

この図は、先ほどの表の「上位10%」「上位30%」「中央値」「下位30%」「下位10%」の数字を表したものです。(最大値/最小値は、5年に1回しかない異常値とも言え、それを図に入れると逆に全体の傾向がわかりにくくなるため省きました。)

左から、中央値が高い順に並んでいます。

ざっくりとした読み方として、

- 中央値が高いほど、ランダムなタイミングで買った場合のパフォーマンスが良い

- 上に伸びているほど、良いタイミングで買った場合のパフォーマンスが高い

- 下に伸びているほど、悪いタイミングで買った場合のパフォーマンスが低い

- 上下の幅が大きいほど、タイミングによるパフォーマンスのバラツキが大きい

と言えます。

銘柄とタイミングはどちらが影響が大きいか?(保有期間が1か月の場合)

では、この記事の元になった問である「銘柄選定と、売買タイミングは、どちらがパフォーマンスにより大きな影響を与えるのだろうか?」を考えてみましょう。

そのために、「良い銘柄を普通のタイミングで買った場合」と「普通の銘柄を良いタイミングで買った場合」を比べてみます。

上の図を見てみると、最も良い銘柄であるはずのSHOPの中央値は、ほとんどの銘柄の「上位10%」に敵わない、という結果がでました。

SHOPの中央値から右に伸ばした点線を見てみると、それより下に「上位10%」のラインがあるのは、2つの指数と$Tの3つだけです。

他の銘柄は、「普通の銘柄」どころか「悪い銘柄」であるはずの$VTRSや$GEでさえ、良いタイミングで買えれば、並みのタイミングで買ったSHOPのパフォーマンスを上回ることができます。

SHOPは、2016年以降のパフォーマンスでいえば、上位10%に確実に入るほどの超優良銘柄です。(現時点での時価総額が10B以上という条件付きだと、過去5年のパフォーマンスはENPHに次いで2位だそうです。(FINBOX調べ))

要するにこの結果は、「上位10%に入る超優良銘柄を並みのタイミングで買った場合」は「並み以下の銘柄を上位10%のタイミングで買った場合」に劣るということになり、銘柄よりもタイミングが重要度が高そうです。

ただし、これは保有期間が1か月の場合の話です。

保有期間を変えたら結果は変わるでしょうか?

次に、保有期間を1年間にした場合の結果を見てみましょう。

銘柄とタイミングはどちらが影響が大きいか?(保有期間が1年の場合)

対象にした期間・銘柄など、分析方法は先ほどと一緒です。

保有期間だけが、1か月から1年(正確には252取引日)に変わっています。

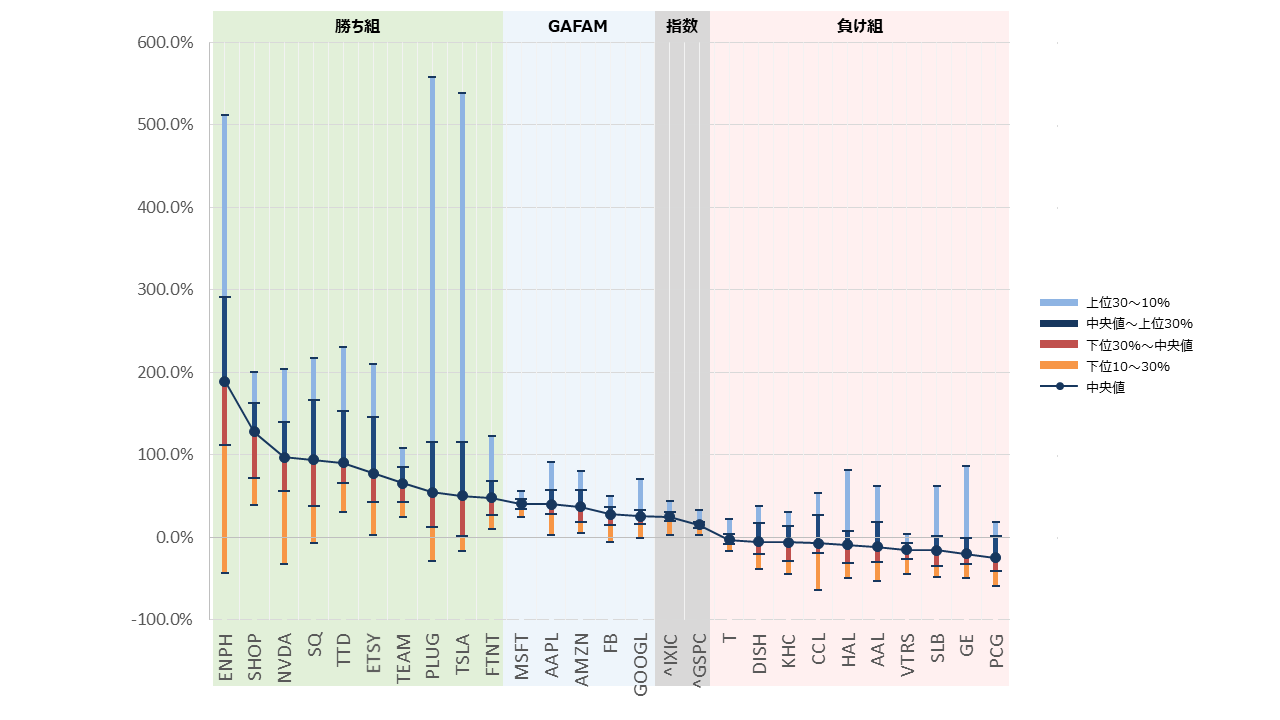

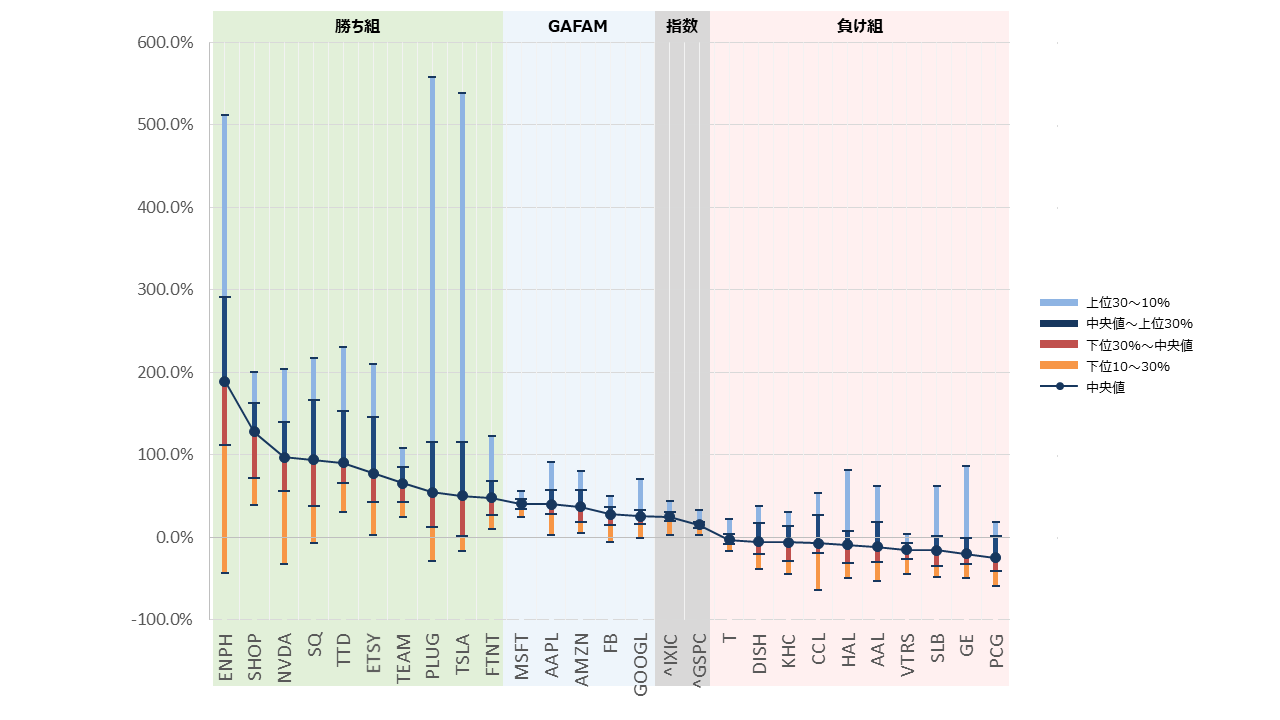

その結果がこちら。

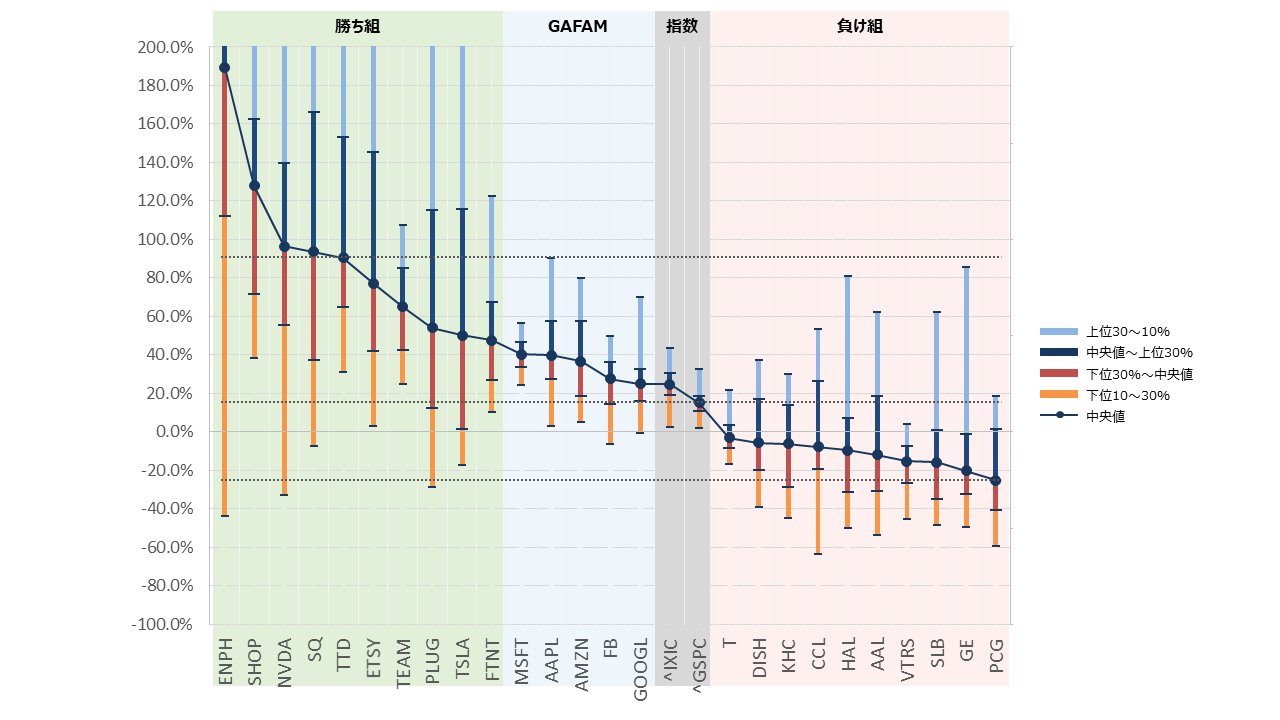

より細かく見ていくため、下の方を拡大していきましょう。

先ほどとはかなり違う情景が見えてきました。

今回最も中央値が高い銘柄はENPHになりましたが、補助線を引くまでもなく、負け組銘柄を良いタイミングで買っても、ENPHを並みのタイミングで買った場合のパフォーマンスに届かないことが見て取れます。

負け組銘柄だけでなく、GAFAMでさえも、上位10%ラインがENPHの中央値の下にあります。

また、SHOP,NVDA,SQ,TTDの中央値も、GAFAMの上位10%ラインを上回っています。

先ほどと比べて、タイミングの重要性に対して、銘柄選定の重要性がかなり上がっているのが見て取れます。

では、「タイミングより銘柄選定の方が重要だ」とまで言えるでしょうか?

一概にそうは言えない気がしています。

例えば、並みのタイミングで買っても1年で200%近い利益が得られるENPHであっても、下位10%に当たる程の悪いタイミングで買えば、1年で-40%という悲しい結果に終わります。これは、悪い銘柄(PCGやGE)を並みのタイミングで買った場合のパフォーマンスを下回ります。

似たような傾向はNVDA、SQ、PLUG、TSLAなどにも言えます。-40%とまではいかないものの、悪いタイミングで買うと、指数を下回ることも十分あり得ます。

なので、「正しい銘柄を買えば、タイミングは重要ではない」とは言えないでしょう。タイミングを間違えれば、1年待ってもまだ指数を下回る可能性があるわけですから。(その点でいうと、悪いタイミングで買っても1年間ホールドし続けさえすれば40%程度の利益は出るSHOPはやはり異常です。)

その他、傾向の分析

これまでの分析は、冒頭の「銘柄選定と、売買タイミングは、どちらがパフォーマンスにより大きな影響を与えるのだろうか?」という問いにフォーカスして行ってきました。

しかしこの分析結果は、そのほかの観点からもいくつかの示唆が得られます。それらをいくつか挙げていこうと思います。

図を再掲します。

1か月バージョン

1年バージョン

指数やGAFAMはタイミングがあまり関係がない

指数やGAFAMを見てみると、保有期間が1か月であっても1年であっても上下の幅が非常に短いことがわかります。要するに、いつ買ってもあまりパフォーマンスに影響がないということですね。

タイミングがあまり関係ないということは、積み立てなどには向いていそうですね。

保有期間1か月だと銘柄選定の影響は少ないとは言え、勝ち組の中央値は高い

保有期間が1か月だと「銘柄よりもタイミングが重要度が高そう」と言ったものの、やはり勝ち組銘柄の中央値は基本的に高い(PLUGみたいな例外はありますが)ですし、負け組銘柄の中央値は低いです。

なので、「短期(1か月)だとタイミングが全てで銘柄の良しあしは関係ない」というわけではなさそうですね。

負け組銘柄でも1年保有して勝ち越すことはありうる

負け組銘柄の「上位10%」を見てみると、+50%になっている銘柄も複数(CCL、HAL、AAL、SLB、GE)あります。

タイミングさえ上手ければ、5年以上かけて価値が半分になったやばい銘柄でも1年で50%という高い利益をあげられる、というのは個人的に結構驚きでした。

(だからと言って、こういった銘柄で利益を上げようとは思いませんが。)

他にもよく見たら色々あると思いますが、一旦このあたりで打ち止めとしたいと思います。

まとめ

というわけで、いかがでしたでしょうか。

個人的にも結果がどうなるのか見当がつかない中で始めた分析でしたが、思った以上に売買タイミングの重要性を感じる結果となりました。

ただ、この分析では、「良いタイミングで買えるとインパクトが大きい」ということはわかったものの、「良いタイミングとはいつなのか」はわからないため、そこは今後の研究課題としたいと思います。

一方で、銘柄分析によって良い銘柄を見つけることをベースとした投資手法の場合、1ヶ月程度の短期で回転させるよりは、1年以上の中長期で時間軸を考えた方がその優位性が活きる、銘柄分析をする甲斐がある、という発見は、この分析を経ての収穫でした。

この結果を踏まえて改めて自分の投資手法を検討し、追加で分析できそうなテーマが出てきたら更に深堀していきたいと思います。