最初はツイートしようと思ったのですが、書いていたらツイートでは明らかに見にくい量になったので、ブログで書くことにしました。

今の保有銘柄と今回買った理由を書く銘柄

今の保有銘柄は、BNGO、BNTX、CRWD、DLO、DOCS、GRWG、MRNA、ORMP、SE、SNOW、SOFI、SOXL、TMDX、Wuxi biologicsの14銘柄です。

そのうち、今回買った理由を書こうと思っている銘柄は、 $CRWD $SOFI $SE $DLO Wuxi の5銘柄です。

ちなみに、あくまで企業として良いかどうかという分析であり、株として買い推奨する趣旨ではないので、ご了承ください。

特にバリュエーション面で、良い銘柄だけあってどれも結構高く、タイミングを選ばないと高値掴みになる可能性は高いと思っています。

また、各企業がそもそも何をやっている企業なのか、ということについては、書き出すとキリないので最小限にとどめたいと思います。

買った理由の共通点

今回上げた5銘柄を買った理由は、ざっくり言えば共通していて

①TAMの拡大が見込まれること

②勝者総取りの業界構造になっていること

の2点です。

(あと、今回詳しくは書きませんが、収益構造が好みです。いずれも、継続的な売上を作りやすいビジネスです。業績の上下動が激しい銘柄は、私はあまり得意ではありません。)

成長する市場において、その圧倒的一番手に立てるのであれば、当然その企業はめちゃくちゃ強いだろう、というシンプルな考え方です。

それでは銘柄別に見ていきます。

CRWD

①の話をすると、CRWDがやっている「エンドポイントセキュリティ」は、WFHによって守るべき端末が増えたことで重要性が増しましたが、今後も、半導体の性能が上がって、MEC活用等の計算処理の分散化の流れは進むと思っているので、守るべきエンドポイントは増加していくと考えています。そうなると、エンドポイントセキュリティ分野のTAMは拡大していくはずです。

じゃあ②の「勝者総取りか?」という点はどうかというと、CRWDは、監視している端末がおかしな行動が見られないかどうかということを、AIを使って解析しています。そして、このAI解析のために(多分)必要な、過去のインシデントの情報をCRWDはたくさん持っています。

この情報量の優位は、今後も拡大していくと思います。なぜなら、

インシデント情報を沢山持っている

→AIによる解析の精度が上がる

→より高いセキュリティが提供できる

→顧客が増える

→よりたくさんのインシデント情報が手に入る

という「正のフィードバックループ」が発生するからです。

(この「正のフィードバックループ」の考え方は、私は企業分析で非常に重視していて、この後にも出てきます。このループが生じる企業は大体良い企業です。)

しかも、セキュリティ分野というのは元々攻撃側と防御側のいたちごっこが続いている分野なので、情報の鮮度が大事です。

後発企業が、ゆっくり時間をかけてインシデント情報を集めても、時間が経ったらあまり意味がなくなるということです。

そんなわけで、今のCRWDの優位性は、そう簡単にひっくり返されるものではないと考えています。

脅威があるとすれば、過去のインシデント情報が少なくても高い効果があげられるセキュリティツールが出てきた場合ですが、CRWDと同じ土俵で戦ってCRWDを抜くのは相当困難と思われます。

上記のような理由から、「CRWDは、今後も成長が期待されるエンドポイントセキュリティ分野の勝者であり、今後も勝者であり続けるだろう」という目算で投資しています。

SOFI(とアントフィナンシャル)

次にSOFIなのですが、ここでちょっと先に、アントフィナンシャルの話をしたいと思います。

個人的には、アントフィナンシャルはフィンテック企業にとっての一つのゴールだと考えています。

アントフィナンシャルについては、経産省がわかりやすい資料を出しているので一部抜粋してご紹介します。

これを見ていただくとわかるように、非常に総合的に金融サービスを提供している企業ですが、個人的には

・アホほど濃い個人情報(これまでのローン支払い実績や、収入の額、消費の量や内容、運用資産額等)を大量に手に入れられるポジションにいること

・それを使って、ユーザーの信用スコアを算定していること

の2点が重要だと考えています。

大量の個人情報と信用スコアの組み合わせは、CRWDと同じように、正のフィードバックループを生みます。具体的には以下のような感じです。

大量の個人情報を持っている

→高い精度の信用審査が可能になる(しかも、ユーザー側はめんどくさい情報提供不要で便利)

→最低限の金利で迅速な融資が可能になる

→顧客が増える

→よりたくさんの個人情報が手に入る

こうしてどんどん優位性を高めていくアントに対し、後発企業が追い付くのは非常に難しいです。

前置きが長くなりましたが、私がSOFIに行き着いた理由を一言でいえば、「米国のアントフィナンシャルを探せ」です。

現時点でSOFIがアントになれているとは思いませんが、割と特定の分野に特化したフィンテック企業が多い印象の米国フィンテック業界の中で、最も総合的に金融サービスを展開し、ユーザーのお金の情報を幅広く取りに行こうとしているのはSOFIだと感じています。

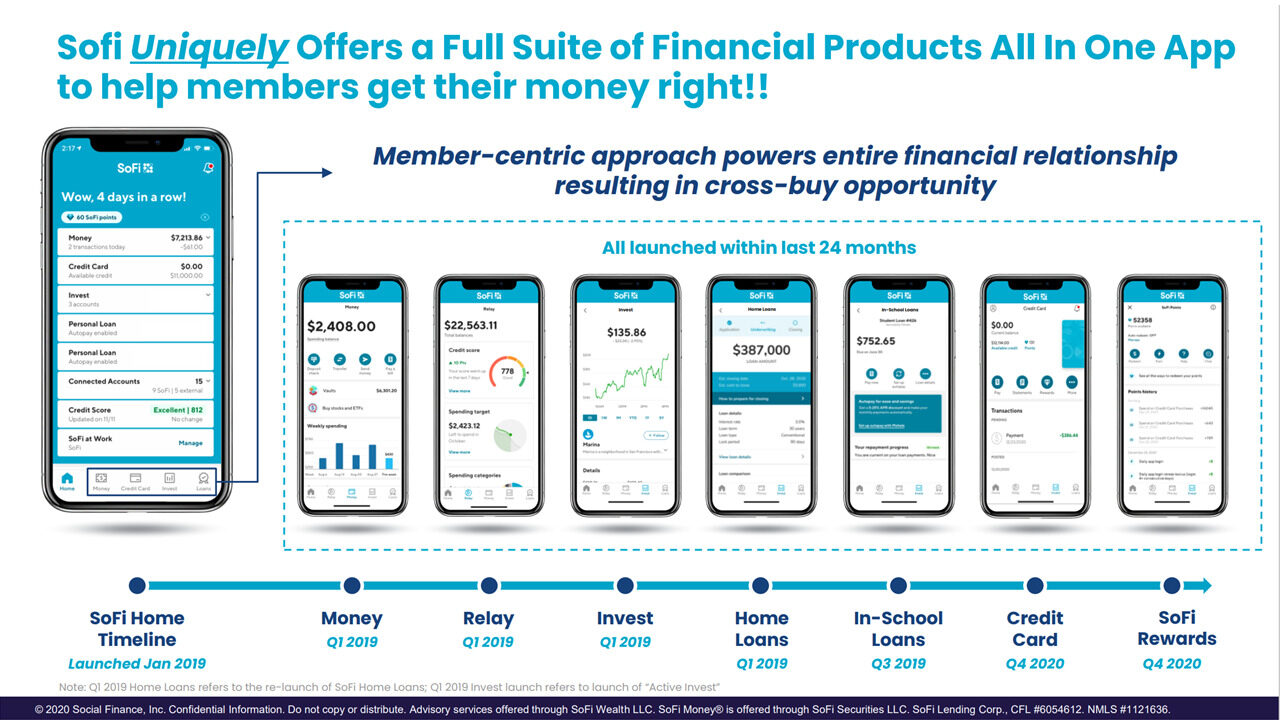

ちなみにこれが、2019年以降にSOFIが増やした金融サービスです。

学生ローンの会社というイメージが強いかもしれませんし、実際今のところ業績の多くはローン事業が占めるのですが、より大きなビジョンに向けてサービスを増やしていっている様子が伺えます。

TAMの面では、既存の金融インフラからフィンテックを活用した新しい金融インフラへのシフトは今後も進むと思うので、これも上昇トレンドだと思います。SOFIや SQは、「銀行口座の代わり」のポシジョンを明確に狙っている感がありますね。

SOFIは今後、銀行口座の代わりにアメリカ人のお財布をまるっと管理する役割を担えるのか?まだ道半ばではありますが期待しています。

SE

SEもSOFIと似たような理由です。こっちはもっとわかりやすく「ネクストアントフィナンシャルを探せ」です。

何で見たのか忘れてしまいましたが、SEは、「テンセント(ゲーム)とアリババ(EC)とアント(フィンテック)を足した企業を目指している」のだそうです。

SEといえばテンセントのイメージですが、WeChatPayじゃなくてアントなのが面白いなと思いました。

そもそもフィンテックは、先進国よりもむしろSEがカバーしているような新興国でニーズが高いと考えています。

なぜなら、元の金融インフラが脆弱であるということと、金融システムを機能させる上で必要な「信用」が成り立たない社会も多いからです。おかげで利率が非常に高かったり、そもそも融資が成立しなかったりします。

そう考えると、SEがアントのような総合的な金融サービスを提供できるまでに至り、しかもそれを幅広い国で展開できるのだとすれば、そのポテンシャルはとんでもないです。

さらには、ECとフィンテックを握ったら、そのあとはスーパーアプリの展開も見えて来ます。

つまり、「テンセント+アリババ+アント+美団」になるポテンシャルすらあるということで、可能性は無限大です。ここまで個人の生活に入り込めればヘルスケアにも乗り出してテンセント+アリババ+アント+美団+平安健康医療科技だって目指せるかもしれません。

というわけでSEに関して良いところをあげまくってますが、リスクや懸念点もあります。

まず、可能性が無限大すぎて、将来成長した時のイメージがいまいちつかないので、将来的にどの程度利益を稼ぐようになるかとか、どのくらいで成長率が鈍化してくるかの目算が難しいなと感じています。おかげで適正価格の計算もとても難しいです。

また、競合も多く、CRWDとは違って、現時点では他企業に対して確かな優位性を築いているとは言いにくいです。

特に私が注目しているフィンテックは、まだSEの事業の中でも小さい規模なので、今後どう伸びていくのか注視していきたいところです。

というわけで、SEは結構妄想込みで投資しており、CRWDとかに比べると不確定要素は多いですが、ポテンシャルは高いと考えているというのが投資理由です。

DLO

続いてDLOです。

DLOは知らない方も多いと思いますが、ざっくりいえばグローバル企業が新興国にものやサービスを売る時に、買い手の国の支払い手段で支払いができるようにする会社です。

新興国各国では色んな決済手段が生まれており、売る側からすると「何そのアプリ知らんわ」みたいな方法で決済したいと言われるわけです。

それに対応しないとその国の人は買ってくれないけど、いちいち自前で決済手段の一つ一つに対応するのも大変。というわけで、サクッと新興国の決済手段に対応できるようにしてくれるのは、グローバル展開したい企業からしたら大変ありがたいわけです。

DLOの企業の良いところは、一度新しい国や支払い手段を開拓すると、あとは顧客であるAmazonやMicrosoftがその国で頑張ってくれれば、DLO自身はほぼ何もしなくても決済手数料が入ってくるという点です。

決済手数料ビジネスは個人的にとても好きで、 $MA は長らく持っていたお気に入り銘柄です。MAやV等の国際ブランドも、ほっといても決済手数料がじゃぶじゃぶ入ってくるビジネスモデルのおかげで異常ともいえる利益率をしています(粗利100%、税引き後利益率42%)。

ただ、先ほども書いたアントのアリペイ等の新しいサービスが普及するにつれ、これまでのクレカ一強環境も段々変わってきており、今までほどは全幅の信頼を寄せられない気分になってきました。(それでも大多数の企業より安心感はありますが。)

そんな中でDLOは、決済手段の多様化を逆にチャンスに変える新しい決済手数料ビジネスの形として、見た瞬間非常に気に入って即日買ってしまいました。

あとこの企業がユニークなのは、口コミで顧客企業を捕まえているようで、このフェーズの企業としては広告宣伝費が非常に少ないという点です(直近四半期で、売上40Mに対し広告宣伝費1M)。

おかげで、現時点ですでに営業利益率が46%もあります。これから規模が拡大すれば更に利益率が改善することも考えられるので、将来的にはとんでもないキャッシュマシーンになってくれるかもしれないと期待しています。

ちなみに正のフィードバックループが成立するかどうかでいうと、若干微妙です。

沢山の国に対応可能

→多くの企業が顧客になる

は成立するものの、

多くの企業が顧客になる

→沢山の国に対応可能

は成り立つとは限らないからです。

DLOは、顧客と連携しながら、顧客が展開したい国にカバーエリアを広げる形で対応可能国を増やしてきたようなので、そういう意味では

多くの企業が顧客になる→沢山の国に対応可能

も成り立たなくはないのですが、その国の決済手段がめちゃくちゃ多いとか、規制がめちゃくちゃ厳しいみたいなハードルが超えられるようになるわけではないので、そこをなんとかできる競合が出てくるリスクは、懸念といえば懸念です。

とはいえ既にかなりの国をカバーしていますし、多数の国をカバーしているDLOの方が、後追いの企業よりも顧客獲得において有利なことに違いはないので、「勝者総取り」構造であるとはいえると思います。

Wuxi Biologics

最後に、Wuxi Biologics。

Wuxi Biologicsは、中国のCDMO企業です。CDMOの役割についてはこの記事がわかりやすかったので、ご興味ある方はご覧ください。

CDMOが必要な役割を果たすには、高い費用をかけて最先端の研究開発・製造環境を整えなくてはいけないので、参入障壁が高いです。

ただ参入障壁が高いだけでなく、ここでも正のフィードバックループが成立し、

高い費用をかけて研究開発・製造環境を整える

→多くの企業が委託する

→儲かる

→その儲けで研究開発・製造環境を整える

というサイクルができます。おかげで、強い企業がより強くなるような状態が出来上がっており、Wuxi biologicsの優位性は今後ますます高まっていくのではないかと思っています。

この構造は、TSMCの優位性と似ている気がします。TSMCも、非常に高い半導体製造装置を揃えることが難しい、という点が、TSMCに並ぶファウンドリの誕生を妨げています。

というわけで、②の勝者総取りの条件はOK、という感じです。

Wuxiの好きなところは、「バイオ産業のツルハシ」という点ですね。

バイオ産業は、全体としては成長産業だと思いますが、新薬開発の成功率は何万分の1と言われており、その難易度は上昇トレンドだと言われています。

そのような状況の中で、たくさんあるバイオベンチャーの中から新薬開発までこぎつける企業を探すのは、特に私みたいなバイオ門外漢からするとかなりハードルの高いことです。

Wuxiのようなツルハシ企業に投資することで、個別の企業に賭けてハズすリスクを回避しつつ、バイオ産業全体の上昇トレンドに乗っかることができるのではないかと考え、Wuxiのポジションは魅力的に感じています。

また、CDMOのTAMは広がっていくの?という点で考えると、新薬開発のメインが、資本があるメガファーマから資本が少なく自前で開発・製造を担うことが難しいバイオベンチャーに移っているトレンドを考えると、CDMOの役割はこれからも上がっていくと考えています。

資本だけでなく、ノウハウという点で見ても、新薬開発のハードルが上がる程、優れたCDMOのノウハウの重要性は増します。新薬開発の難易度上昇は、バイオベンチャーにとっては逆風でも、Wuxiのような優秀なCDMOには追い風になりうるので、その点でもWuxiのポジションはおいしいと思っています。

というわけで①のTAMの条件もOKかなと考え、これも知って割とすぐ購入しています(香港上場株はこの一社のみ保有)。

まとめ

というわけで、5銘柄についてなぜ投資しているのか理由を書いてみました。

経営学では、「企業の良しあしは、どの業界のどのポジションを抑えるかで決まる」というポジショニング派と、「企業の良しあしは、その企業の人材や技術等のリソースの質によって決まる」というケイパビリティ派に考え方が分かれています。

まあこういった議論ではお決まりのパターンで、答えは「どっちも大事」になるのですが、私は銘柄分析においては割とポジションニングを意識して分析しています。

というのも、ケイパビリティは外から見てわかりにくいですし、何が優れた技術なのかもその分野に詳しくないとよくわからないのですが、ポジショニングは割と外から見ても分析しやすいからです。

ポジショニングの方が大事だと思っているわけではなく、単に分析しやすさの問題です。

Twitterを見ている限りでは、どちらかというとケイパビリティ重視で銘柄を分析している方が多いのかな?という印象もあるので、違う観点からの分析も役に立つかなと思い、書いていました。

ご参考になれば幸いです。