私はかれこれ5年くらい米国の株式に投資してきましたが、今月から、少し変わった(少なくとも僕は他にやっている人を見たことがない)投資法を実践してみることにしました。

この「クオリティ株モメンタム投資法」は、ビジネスモデルや業績が優れた銘柄の中から、特にモメンタムが高い銘柄に集中投資することで、優良銘柄の旬な時期を共に過ごすことを目指す投資法です。

この記事では、その投資法の内容と、その投資法の有効性を裏付ける研究結果、想定されるリスクについてお話します。

※この記事は、投資用語がバンバン出てきますので、ある程度投資経験がある方向けになっています。

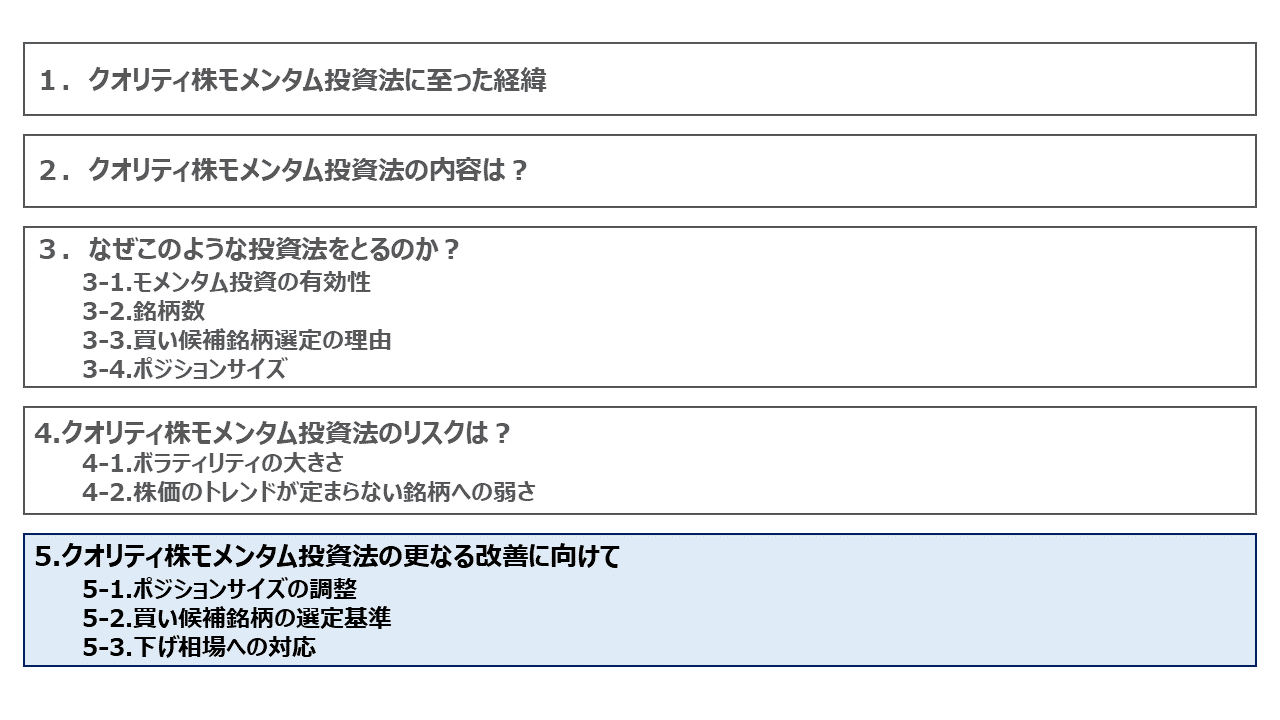

1.クオリティ株モメンタム投資法に至った経緯

株式投資は、大きく分けて2つの判断が重要になります。それは、

①どの銘柄を買うか

②その銘柄をいつ買う(売る)か

の2つです。

私はこの5年ほど、銘柄選択力は向上してきたと感じるものの、いつ買う(売る)かの判断については中々苦戦してきました。

買った途端に大きく下げ、損切りした直後に上がって買値を超えて伸びていく…そんな株は数知れず(VEEV、GRUB、SHOP、QDEL等…。)

また、マーケットの状況を見ながら「今売るべきか?買うべきか?」、「あの時売ったのは間違いではなかったか?どうリカバリーする?」と日々思考を巡らせるのは大変ストレスであり、しかも大抵そのようなストレスの元での売買が増えるほど、投資パフォーマンスが下がりました。

そして何より、株式投資を長年続けている他の方々を見ても、銘柄分析に長けた方はいても、タイミングの分析については「習熟している」というレベルの方は非常に少ない、というのが実感で、そもそも売買のタイミングをはかるスキルを磨くことは効率的なのか?という思いが年々強くなっていました。

(「マーケットのタイミングが読めるようになってきたぞ」と思った次の瞬間完膚なきまでにボコボコにされるのが株式市場なのだということがこれまでの投資経験でよくわかりました。)

そこで、売買のタイミングについて

・極力恣意性がなく(判断のストレスが小さく)

・売買の回数・銘柄数がそれほど多くならず(売買手数料や管理コストが低く)

・個別株の選定眼を反映させられる

システムを作りたいと思っていました。

そこで、さまざまな投資理論や過去の調査結果を参照しながら組み立てたシステムが、「クオリティ株モメンタム投資法」です。

2.クオリティ株モメンタム投資法の内容は?

クオリティ株モメンタム投資法では、以下の手順で保有する株を選択します。

①買い候補銘柄の選定

ファンダメンタル(ビジネスモデル、利益率、成長率、業種等)を元に、クオリティの高い株を15~20銘柄選ぶ。

②モメンタムの確認

月末に、15~20の買い候補銘柄の過去の値上がり幅を高い順に並べ、トップ5銘柄を確認する。

※過去の値上がり幅をどの程度の期間でみるのかについては、別の記事で解説します。

③株の売買

先月からトップ5に変動があった場合には、トップ5から外れた株を売り、新たにトップ5に入った株を買う。

※それぞれの銘柄のポジションサイズは、ポートフォーリオの20%程度でほぼ均等にする。

なお、2020年10月末時点の買い候補銘柄と、モメンタムランキングは以下のとおりです。モメンタムトップ5の銘柄を今持っています。(LVGOがTDOCと合併した後の対応は検討中です。)

1.ZM

2.LVGO

3.FVRR

4.SE

5.PTON

6.FSLY

7.SHOP

8.TDOC

9.SQ

10. CRWD

11. DXCM

12. COUP

13. VEEV

14. BABA

15. MSCI

16. MKTX

17. MA

18. GDRX(上場から1年経過せず)

19. BILL (上場から1年経過せず)

20.RPRX(上場から1年経過せず)

3.なぜこのような投資法をとるのか?

3-1.モメンタム投資の有効性

モメンタム投資とは、「過去に値上がりしている株は、それからしばらくも他の株と比べて値上がりしやすい」という傾向を利用し、過去に値上がりしている株を買う投資法です。過去12か月のパフォーマンスか、12か月前から2か月前までのパフォーマンスを参照することが多いです。

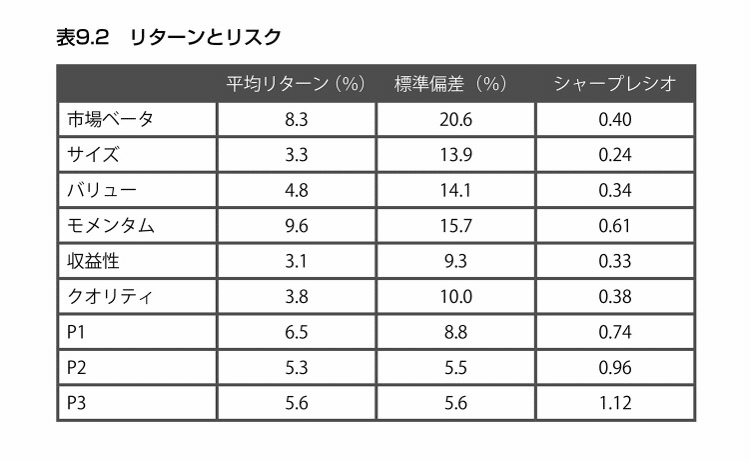

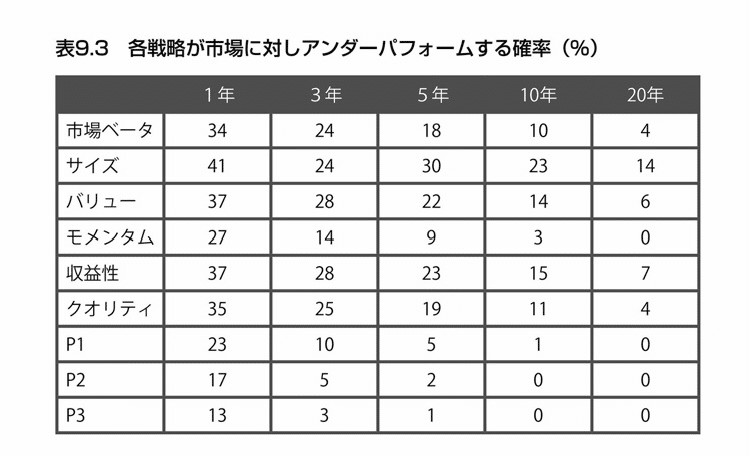

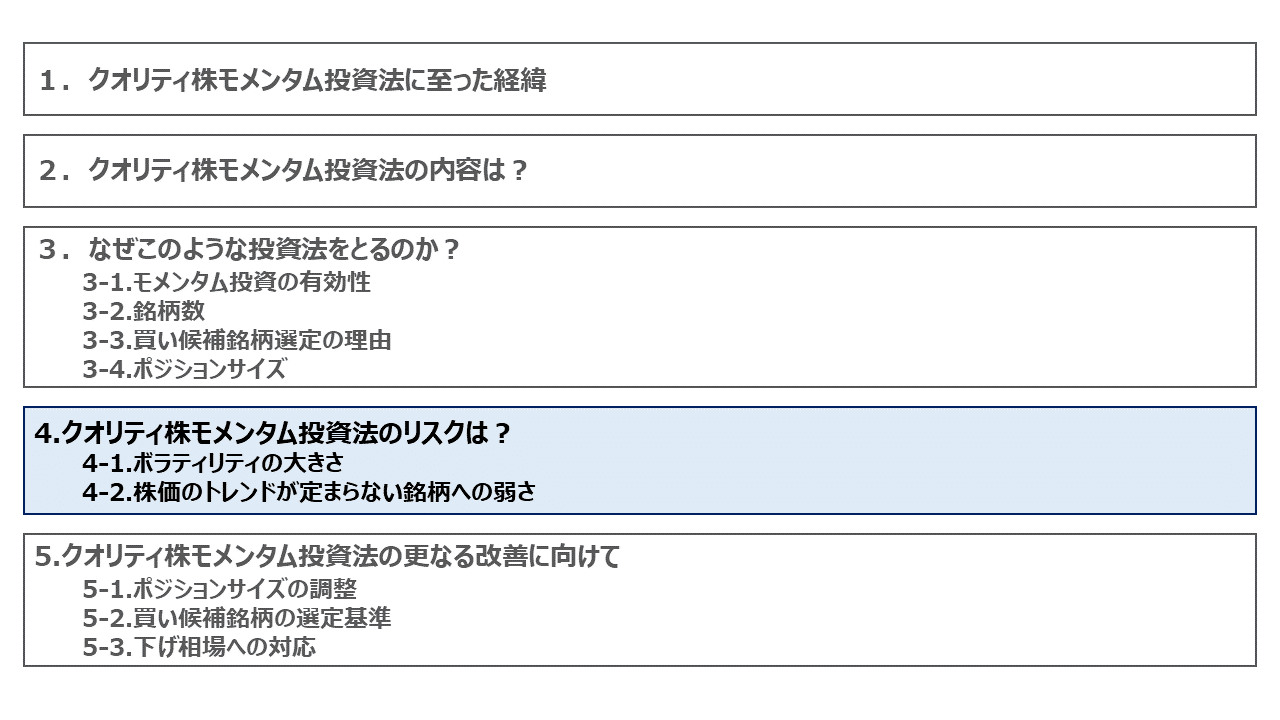

以下の表は、「ファクター投資入門」からの抜粋です。モメンタム投資は、バリュー等の他の投資法に比べ非常に高い平均リターンを示しています。(なお、P1~3は市場ベータ~クオリティの組み合わせですので、いったん無視して考えてください。)

また、以下の表によれば、モメンタム投資は、短期で見れば市場よりも悪いパフォーマンスを出す期間もあるものの、5年も続ければアンダーパフォームの可能性は1割以下、20年も経てばその可能性は0にまで下がります。他の投資手法に比べて、市場に負ける確率が圧倒的に低いことがわかります。

私が知る限り、モメンタム投資の有効性を完全に否定している研究結果は見たことがありません。

一般的にはバリュー投資の本として認知されており、モメンタム投資を否定していると解釈されがちな「株式投資(通称『緑本』)」においても、「モメンタム戦略は短期でのみ有効性があり、長期的な戦略にはならない」と、モメンタム戦略を短期では肯定しています(そして、この本の時間軸は基本的に非常に長く、「短期」とはいえ1、2年はあると思われます。)

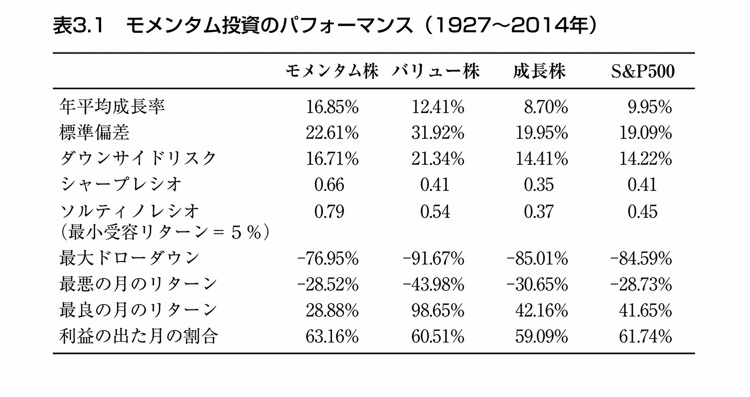

モメンタム投資の有効性を示した別の研究を示します。

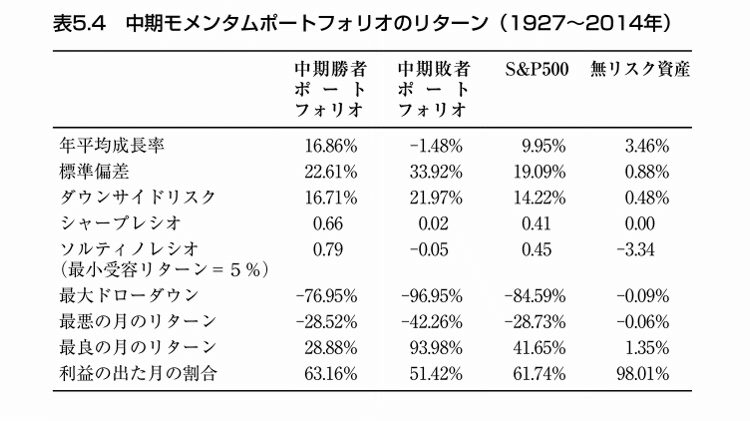

以下の表は、「ウォール街のモメンタムウォーカー(個別銘柄編)」で紹介されている表です。

過去 12 カ月 の パフォーマンス上位10%の株で構成されたポートフォーリオ(中期勝者ポートフォーリオ)の利益は、下位10%で構成されたポートフォーリオ(中期敗者ポートフォーリオ)やS&P500の利益を大幅に上回っています。

また、バリュー投資にも勝っています。

(なお、ここの「成長株」は、利益や売上が成長している株ではなく、PERが高いのことを指しているのでご注意ください。)

これらの結果を踏まえ、今回の投資法はモメンタム投資の考え方をベースにしています。

3-2.銘柄数

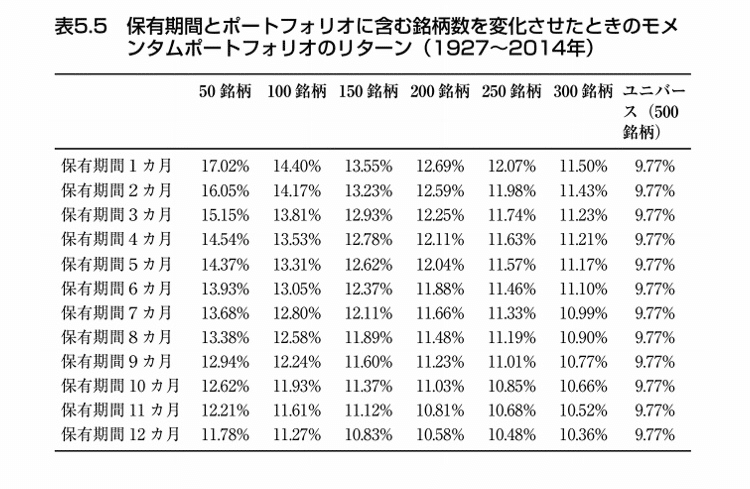

これは非常に興味深いデータなのですが、モメンタム投資は、銘柄数を絞るほど、頻繁に銘柄を入れ替えるほどパフォーマンスが上がる、ということが示されています。

以下の表は、500銘柄をサンプルとして、銘柄数(横軸)と銘柄入れ替えの頻度(縦軸)を変えた時のパフォーマンス一覧です。

このデータに基づき、今回の「クオリティ株モメンタム投資法」では、5銘柄というかなり絞り込んだポートフォーリオにしています。

私が個人的にサンプルデータを使って分析した結果でも、5銘柄より絞ったらより高いパフォーマンスが出ることが多かったのですが、さすがに5銘柄より少なくすると分散が効いてなさすぎると判断しました。

3-3.買い候補銘柄選定の理由

上記の研究結果は、モメンタム投資をやる場合には値動きだけに着目して銘柄を選ぶのですが、業績が不安定な企業やビジネスモデルが弱い企業を除き、業績やビジネスモデルが良い企業群からモメンタムに基づいて銘柄を選べば、単純にモメンタム投資を活用するよりも高いパフォーマンスが出せるのでは?と考え、考察したのが今回の投資法です。

経済的な堀が強く、長期にわたって安定的に成長できる企業の方が株価のモメンタムも理屈上長く続くはずなので、ビジネスモデルや業績で絞り込んだ質の高い企業と、モメンタム投資は相性がいいはずです。

実際私自身も(上記の本の研究に比べれば銘柄数、期間ともに少ないものですが)主要銘柄の過去の値動きを使って分析してみたのですが、優良銘柄15~20銘柄を均等に保有するよりも、その中でモメンタムが高い数銘柄を保有したほうがパフォーマンスが高いという結果が出ました。

15~20銘柄を均等に保有するよりも、バリュートラップに引っ掛かりにくくなるという点が魅力です。

すべての銘柄を対象にモメンタム投資を行うよりも、少ない銘柄でモメンタム投資を行った方がポートフォーリオの入れ替わりが少なく、取引コストが抑えられるという点も狙いの1つです。

3-4.ポジションサイズ

5銘柄のポジションサイズは、20%ずつと均等にします。

モメンタムが1位の銘柄はポジションサイズを大きくして5位の銘柄は少なくするなど、銘柄ごとにポジションサイズを変えることも検討したのですが、毎月ポジションサイズを調整するのが面倒だったため全部均等にしています。(そうすれば、例えば4位と5位が入れ替わっただけなら特に売買しなくて済むので。)

4.クオリティ株モメンタム投資法のリスクは?

4-1.ボラティリティの大きさ

リターンの期待値は高い反面、どうしてもボラティリティは大きくなります。平気で一日2~3%くらい上下動します。

値動きのおとなしい株をポートフォーリオに入れてバランスをとる、という手段もこの投資法ではとれないため、今のところ、ボラティリティの大きさは受け入れる方針です。

モメンタム投資の研究では、ボラティリティを下げるために、バリュー投資と半々でポートフォーリオを組むことを勧めるケースも多いです。

私はバリュー投資はあまり得意ではないですし、プロのファンドマネージャーと違って短期的に市場に対しアンダーパフォームしていてもクビになるわけでもないのでモメンタム投資一点張りにしていますが、バリュー投資が得意な方はバリュー投資との併用も一考の価値ありです。

4-2.株価のトレンドが定まらない銘柄への弱さ

この投資法は、株価があまり変動しない銘柄を買い候補銘柄に入れてしまっても問題ない(どうせモメンタムTop5に入ってこない)のですが、ひと月で株価が3倍になって次の一か月で元に戻るような銘柄を入れてしまうと、3倍になった後で買って1/3に戻る被害だけを受けることになります。

このような値動きは、ある程度時価総額が高い企業だとそうそう起きませんが、小型株やバイオ銘柄だと起きる可能性も十分あるので、買い候補銘柄を選ぶ際には、長期のチャートの形や時価総額である程度スクリーニングしたほうがリスクは下がると思います。

「ウォール街のモメンタムウォーカー(個別銘柄編)」では、チャートの凸凹が激しい銘柄よりも、スムーズな銘柄の方がトレンドが長く続き、パフォーマンスもいいということが示されています。

その意味でも、長期のチャートの形は見ておいた方がいいでしょう。

5.クオリティ株モメンタム投資法の更なる改善に向けて

5-1.ポジションサイズの調整

5-2.買い候補銘柄の選定基準

MAやMSCIは、非常に優れたビジネスモデルを持つ銘柄ですが、おそらく1年で倍になることは今後ないでしょう。

そうなると、モメンタムTop5に入る可能性は低く、これらの銘柄を買い候補銘柄に入れておく意味はあまりなさそうです。(あっても邪魔にはならないのですが。)

あと、「そもそも15~20銘柄は数として妥当なのか?」ということも検証していきたいと思います。

5-3.下げ相場への対応

この投資法を取ると、ルール上常にフルインベストメント状態になります。大きな下落相場では、キャッシュ比率が増えるような仕組みが入れられれば、より堅牢なシステムになるのではないかと思索しています。

今のところ考えられる方法は2つあるかと思っています。

①1年間のパフォーマンスが○%以下の銘柄は買わない、というルールを設ける

「ウォール街のモメンタムウォーカー」(個別銘柄編じゃない方です。)では、1年前の株価と比較して今の方が下回っている場合には株(この本の場合にはETF)を手放す、という絶対モメンタムという投資法が紹介されています。

これに倣い、1年間のパフォーマンスが0%で足切りをして、それを上回る銘柄のみ買う、というのは1つの方法です。

とはいえ、いくつかテストをしてみたところ、買い候補銘柄を適切に選べれば1年間のパフォーマンスが0%以下の銘柄がTop5に入ることはまずなく、実質的にはあまり意味がない基準になるのでは?というのがネックです。

ハードルを20%に上げるなり、200日移動平均線を使うなり、なんらかのアレンジもあり得るかと思っているので、そこが検討課題ですね。

②インバースETFの活用

インバースETFを買い候補銘柄の中に入れ、インバースETFがTop5に入ったらそれを買うことで下げ相場に対応する、という案です。

この手法だと結局5銘柄のうち1銘柄がインバースETFになっても残り4銘柄はロングポジションのままなので、いまいちしっくり来ていません。

まとめ

以上、「クオリティ株モメンタム投資法」について解説しました。

最後におさらいをすると、モメンタム投資に関する過去の研究を踏まえ、分散投資するのではなく、ビジネスモデルや業績が優れた銘柄の中でも特にモメンタムが高い銘柄に集中投資する投資法が「クオリティ株モメンタム投資法」です。

これからは、定期的にこの投資法の結果を公表していきたいと思いますので、楽しみにしていてください!

参考図書

本文中で参照した本+αを紹介します。

-640x360.jpg)

[…] ・基本的な内容と有効性に関する理論的な内容についてはこちら ・バックテストの結果とこの投資法が向く銘柄の考察についてはこちら […]