これまで、私が10月末から実践している「クオリティ株モメンタム投資」という方法について、いくつか記事を書かせていただきました。

簡単にご説明すると、私の投資法は以下①~③を行う投資法です。

①買い候補銘柄の選定

ファンダメンタル(ビジネスモデル、利益率、成長率、業種等)を元に、クオリティの高い株を15~20銘柄選ぶ。

②モメンタムの確認

15~20の買い候補銘柄の過去の値上がり幅を高い順に並べ、トップ5銘柄を確認する。

③株の売買

トップ5に変動があった場合には、トップ5から外れた株を売り、新たにトップ5に入った株を買う。

※それぞれの銘柄のポジションサイズは、ポートフォーリオの20%程度でほぼ均等にする。

これにより、ビジネスモデルや業績が優れた銘柄の中から、特にモメンタムが高い銘柄に集中投資することで、優良銘柄の旬な時期を共に過ごすことを目指した投資法になっています。

詳しい内容は過去に記事を書いていますので、そちらをご覧ください。

・基本的な内容と有効性に関する理論的な内容についてはこちら

・バックテストの結果とこの投資法が向く銘柄の考察についてはこちら

をご覧ください

今回は、この投資法を初めて1か月が経ったということで、実際のパフォーマンスがどうであったか、それを踏まえ次の1か月に向けてどのような銘柄を「買い候補銘柄」とするのかを書いていきたいと思います。

投資結果

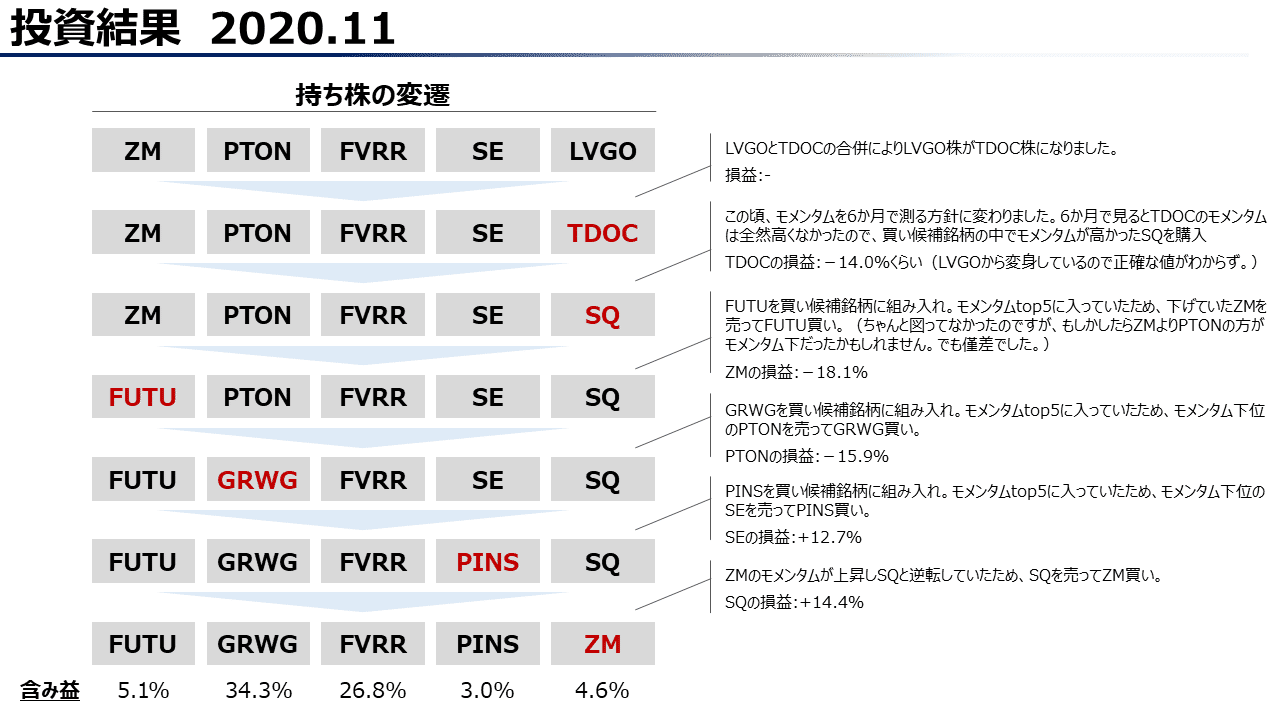

まず、11月の私の保有銘柄の変遷と、それぞれの売買の理由、その損益等を1枚にまとめましたのでご覧ください。

※右側に書いてある売買の損益は、購入時からのものなので、11月だけの損益ではないことにご注意ください。また、手数料込みの+-です。

この投資方法を考えた当初は、株価データをyahoo financeからいちいちダウンロードしていたため、管理コストを考えてモメンタムを測るのは月1回にしようと思っていたのですが、finboxという革命によって簡単に日ごとに価格データが取得できるようになったため、月内の売買も行っています。

まず、一番上の5銘柄で11月を迎えました。

ちなみに、10月末時点での20銘柄とモメンタムのランキング順(この時は12か月のパフォーマンスでモメンタムを測っていました。)は以下の通りだっでした。

1.ZM

2.LVGO

3.FVRR

4.SE

5.PTON

6.FSLY

7.SHOP

8.TDOC

9.SQ

10. CRWD

11. DXCM

12. COUP

13. VEEV

14. BABA

15. MSCI

16. MKTX

17. MA

18. GDRX(上場から1年経過せず)

19. BILL (上場から1年経過せず)

20.RPRX(上場から1年経過せず)

月初にLVGOがTDOCと合併したことによりLVGOがTDOCに化けました。

この頃、バックテストをしたところ12か月のパフォーマンスを参照するより6か月のものを参照した方がパフォーマンスが高かった(その結果についてはこちらをご覧ください)ため、6か月のパフォーマンスでモメンタムを測ることにしました。

TDOCは過去6か月のパフォーマンスがほぼ横ばいだったので、モメンタムの良かったSQに替えました。

そしてZM、SQ、FVRR、SE、PTONの5銘柄で迎えた11月9日、「ワクチンができるかも」のニュースでハイグロース株が大暴落しました。

特に、巣篭り銘柄とされていたZM、FVRR、PTONの3銘柄の下落っぷりはすさまじく、資産がピーク時から2日で20%近く吹っ飛ぶ大損害を被り、この「クオリティ株モメンタム投資法」は開始2週間で大きなケチがついてしまいました。

「せっかく考えてバックテストまでしたこの投資法は早くもオワコンになってしまうのか…?」と危惧もしましたが、この投資法のボラティリティが大きいのはわかっていたことなので、めげずに20銘柄を見直していくことで対応しました。

具体的には、巣篭りに寄っていた買い候補銘柄に、コロナの影響が少ない・アフターコロナの復調が期待されるFUTU、GRWG、PINS等の銘柄を加えて多様性を持ちました。これらの銘柄はモメンタムもよかったため、ZMやPTONといったワクチンニュースで負った傷からなかなか立ち直れていなかった銘柄を売り、これらの銘柄を買っていきました。特にGRWGは買った日からほぼ毎日5%程度上昇する大ヒットとなりました。

ちなみにFUTUについては、こんな記事も書いています。この記事(と元になったhiroさんとのツイート)から一気に米国株投資界隈の方々との交流が増えた、思い出の記事です。

$FUTU のアプリ “futubull”を使ってみました投資において、実際のその企業の製品・サービスを使ってみる重要性を改めて感じました。多分実際に使ってみなかったら投資してなかったと思います。

これらの後から買った銘柄の好調と、「この銘柄はただの巣篭り銘柄ではない」と主張し握り続けたFVRRの復活(一時-15%の含み損でした。)もあり、11月9日の衝撃から何とか立ち直ってプラスで11月を終えることができました。

月初のLVGO→TDOCをどう図ったらいいのかよくわからず不正確な値ではありますが、ポートフォーリオ全体で大体+11~12%の上昇でした。

DOW、NSADAQのパフォーマンスとほぼ同じくらいです。インデックスに大勝とはいきませんでしたが、一時の傷の深さを考えると、悪くない結果だったのではないかと思っています。

パフォーマンス以外で感じたメリット

パフォーマンスは以上のとおりなのですが、パフォーマンス以外の面で、私がこの投資法をやってみて効果があったと思った要素を書いていきます。

主に心理的・時間的な要素が大きいのですが、今のところパフォーマンス自体よりもこちらのメリットの方を強く感じています。

1.銘柄発掘・分析に時間を割ける

これまでは「どの銘柄を買えばいいか?」の他にも、「いつその銘柄を買うべきか?」、「どれだけ買うべきか?」、「キャッシュポジションはどの程度にすべきか?」といったことも考えなくてはならなかったのですが、それらを放棄したため、優れた銘柄を探すことに時間を割くことができるようになりました。

これまでよりもじっくり決算書を読んだり、個別銘柄分析をしていただいている方の記事を読むことができています。

キャッシュポジションの取り方については今後検討していきたいところではありますが、現状だと下げでキャッシュポジションを増やしても、更なる下落を逃れられるパターンと、その後の反騰を逃すパターンとが半々くらいな印象なので、いったんフルインベスト前提の今の方針を維持したいと思います。

(実際今月は下落後もフルインベストを貫いたことが吉と出ました。次がどうなるかはわかりませんが。)

もちろん、売買のタイミングを自分で考えて決めたり、的確にキャッシュポジションを増やせる方は、ここをルール化してしまうことはメリットとは言えません。

私の場合はその辺りが苦手なので、まだ時間をかけたら報われそうな銘柄選定にリソースを割くべきだと判断したということです。これはその方の得手不得手によると思います。

2.狼狽売りがなくなる

基本的にいつ売るかについて裁量がないので、ワクチンニュースの時のような暴落でもうろたえずに(半ばあきらめの気持ちで)いられます。

これまで私は、ボラティリティが大きい銘柄は不安になってしまいあまり得意ではなかったのですが、最初から「この方法はボラティリティが大きいが、その分リカバリー力もある投資法だ。」ということを理解した上で実施していたため、ブレずにいられました。

やはり、投資における最大のリスクは「自分が何をしているのかが理解できていないこと」なのだなと感じます。

自分の手法が、どのようなメリットがあり、どのようなリスクがあるのか事前に考えておくことで、リスクが顕在化した時に冷静な判断が下せます。

3.一度売った株を躊躇なく買い戻せる

私がこれまで苦労してきたことの一つに、「一度利確・損切した銘柄を、いつまた買い戻すか」ということがあります。

一度手放してしまった手前再エントリーのタイミングがつかめなくなり、良い銘柄だとわかっていながら値が上がっていくのを見るだけになってしまう、ということもあったのですが、この方法をとってから、「またTop5に戻ってきたら買い戻す」とシンプルに決断できるので楽でした。

4.コレクション欲求を満たしつつ、衝動買いを防げる

銘柄分析をしていて「めちゃくちゃ良い企業!!」と思うと、割高だったりチャートが崩れていたりしてもつい買っちゃうことが私はそれなりの頻度でありまして、それがパフォーマンスを下げている原因となっていました。

よくないと思いつつどうしても欲しくなっちゃうんですよね。(今もSNOWとかLSPDとかすごい欲しいです。)

ただ、今回の投資法を採用してからは、「買い候補銘柄20」にそれを入れることでコレクション欲求が満たされ、衝動買いをしないようになりました。

そしてこの、割安とか買い時とかを考えず、純粋にビジネスモデルや成長力で「ぼくのかんがえたさいきょうのポートフォリオ20銘柄」を選ぶ作業が想像以上に楽しいです。

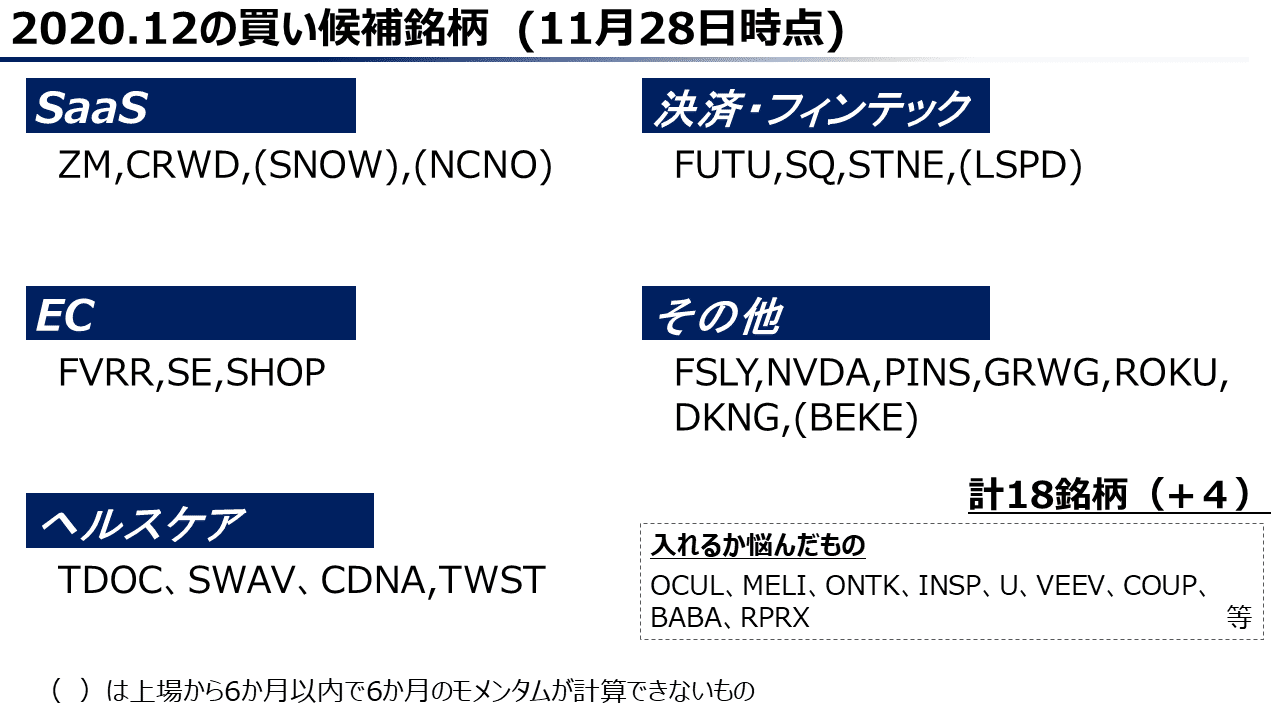

というわけで最後に、12月の「買い候補銘柄」として選んだ銘柄をご紹介します。(また月の途中で入替は発生するかもしれませんが。)

12月の買い候補銘柄

12月はこの銘柄でいったん行こうと思います。

どうやって選んだか、ということも、お役に立つかわかりませんが書いておきます。

まず、私の選好として、以下の特徴を持ったビジネスが好きです。

①特定の業界の”インフラ”として、なくてはならない存在であるorそうなれる可能性がある(=超強力なツルハシビジネス)

②強いエコノミックモートを持っている

③Recurring Revenue を積み上げられる

④いわゆる「チャリンチャリンビジネス」

⑤抑えている市場が大きいor成長余地が大きい

これらに当てはまるものから、決算を見て成長力が大きい企業を選んでいます。

最初からこういった基準を設けて銘柄を選定したわけではないのですが、考えているうちにこれらの点を重視しているなと気付いた、という感じです。

もちろん全部満たす必要はないです。上にあげたものほど重視しています。(③と④はどっちでもいいですが。)

こういった条件を満たす銘柄は、SaaS、EC、ヘルスケア(特に非製薬系)、決済・フィンテック系に多いと思っています。

ヘルスケア分野は意外に思われるかもしれませんが、ワイドモート企業が多く個人的に注目している分野です。

特に、製薬会社や病院そのものではなく、製薬会社にサービスを提供していたり、医療関係者に対して機器や消耗品を提供している会社がねらい目だと思っています。

前者の「製薬会社にサービスを提供」の例だと私が好きなのはVEEVです。

製薬は当たれば利益率が非常に高いものの、特許切れやそもそもの開発失敗などリスクも高いので、それらに対してツルハシビジネスを展開することでリスク分散をしつつ利益率の高い業界特性の恩恵が受けられる美味しいポジションだと思います。

今後1年で株価が2倍になることはないだろうと思い今回の銘柄には含んでいませんが、今でもビジネスモデルとしてはとても好きですね。30%近い成長を維持しながら高い利益率を出している非常にいい企業だと思います。

今回選んでいるSWAVやCDNAは、後者の「医療関係者に対して機器や消耗品を提供している会社」に当たります。

こういった企業の製品は、医療関係者からしたら使うのをやめるわけにもいかないですし(=Recurring Revenue を積み上げられる)、スイッチングコストも高いと考えられる(=強いエコノミックモート)ので、高い利益率で継続的に商品が売れる良いポジショニングだと思います。

現時点でSWAVとCDNA”業界のインフラ”とまで言えるかは微妙なところですが、将来的にそうなってくれることを期待して入れています。

ちなみにSWAVとCDNAについては、ゆうすけさんが(ご自身はBNTXしかもっていないにも関わらず)動画で紹介してくださっています。もし気になった方はご覧ください。

SWAV https://www.youtube.com/watch?v=bBFPHzNtCmc

CDNA https://www.youtube.com/watch?v=wIrZD4MAv-c&t=152s

他も大体似たような理由です。例えば、FUTUなら中国の若い投資家の、NCNOなら金融機関の、FVRRならフリーランサーのなくてはならない”インフラ”になってくれるのではないか、という観点からの選出です。

他も、①~⑤に照らしてみていただくとなんとなく選出した理由がわかっていただけるのではないかと思います(EVを入れていないのも、⑤以外の要素が弱いと感じているためです)。

そういう意味では、GRWG、PINS、ROKU辺りは正直選出理由がちょっと弱いです(GRWGは大麻ビジネスのインフラと言えなくもない?)。

ポートフォーリオ的に大麻系や広告・エンタメ系も入れておきたかったというのが大きいです。今後検討の余地ありですね。すべての銘柄でまだまだ企業理解が足りていないので、ここで選んだ企業も今後とも研究を進めていきたいと思います。

ちなみにTWSTはロマン枠です。

個別銘柄について書き続けるとキリがないので、いったんこの辺にしたいと思います。

クオリティ株モメンタム投資の本質

ここまで読んでいただいた方の中には、このように思われた方もいるかもしれません。

「この投資法は、少なくとも1か月ごとに株を売買する、比較的短期のタイムスパンの投資方法ではないのか?なのに、なぜ銘柄選定では長期的な展望で考えているのか?投資法と銘柄選定の考え方が合っていないのではないか?」と。

それについて、私はこの投資法を「とにかくトレンドを見つけ、そのトレンドに乗れればいい」という考え方ではなく「基本長らく持っていたい銘柄ではあるけれども、どんな良い企業でも業績が不調な時期、業績は良いのに株価がついてこない時期は必ずあるので、そういった時期は避けて業績・株価ともに好調な時だけ一緒に過ごそう」という考え方で運用をしているため、問題ないと思っています。

NVDAも、SQも、AMZNも、BABAも、1年以上新高値を更新できなかった時期はありましたので。

そういった時期はもっと勢いのある銘柄に資金回しておくルールとして使いたいと思っています。

言い方を変えれば、「クオリティ株モメンタム投資法」のうち、この投資法が独自性を出せているのは「モメンタム投資」の方ですが、重視しているのは「クオリティ株」の方で、モメンタムはあくまでその補完として使っているということです。

もしこの投資結果やバックテストの結果を参考にしていただけるという方がいらっしゃいましたら、ぜひその辺りを踏まえてご覧いただければと思います。

とはいえ、「クオリティ株モメンタム投資法」という名前は、あんまりかっこよくないのでもっといい名前がないかなとは考えてます。特に「クオリティ株」のところが胡散臭い信託の商品にありそうだなと思ってまして。

あと「買い候補銘柄」ももっとわかりやすい名前にできないかなと思っています。

もしいい案がある方いたら、ぜひ教えてください!

-1280x720.jpg)

-640x360.jpg)